目次

相続の方法

相続とは

【用語解説】

相続とは、人が死亡すると、その亡くなった人(被相続人)が保有していた全ての財産や権利・義務を、配偶者や子供など一定の身分関係にある人(相続人)が受け継ぐことを言います。

亡くなった人は生前、さまざまな資産(積極財産)を持ち、負債(消極財産)を抱えています。権利を持ち、義務を負っていることもあるでしょう。

人は多くの場合、賃貸借契約や売買契約等、まだ未達成のまま亡くなることがあります。それに対応することが相続制度の意味であり目的です。

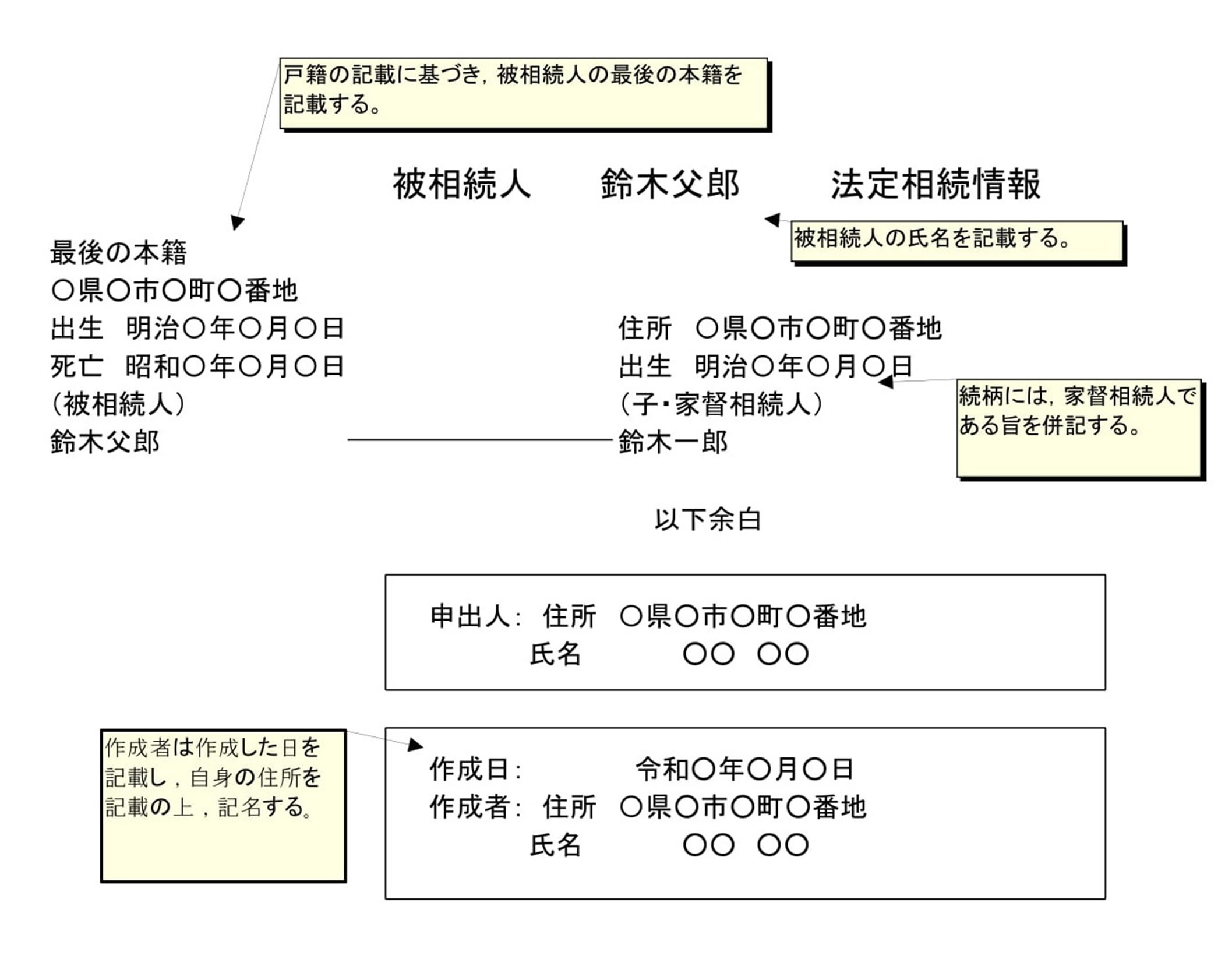

昔の民法では、家督相続というものがあり、相続をするのは主に長男だけでした。

家督相続という相続

【用語解説】

家督相続とは

相続制度そのものは戦前から存在しており、戦前に「戸主」という制度が存在し、その中で、主に戸主の長男が「家督相続」ですべてを相続していました。

この戸主の制度ですが、これは、戸主がまだ亡くなっていなくても、戸主自身の意思で「隠居」をすることにより家督相続人に戸主の財産を家督相続させるというものです。

この戸主の財産は、個人の財産ではなく、家の財産ということです。

そして、家督相続をするために養子縁組が頻繁に行われていたほどです。

この家督相続の制度は、昭和22年5月2日までに開始した相続については、適用されています。

さて、現代ではこのような長男が全ての財産を相続するということは、全員の合意なくしてはできません。また、そのような遺言があったとしても遺留分侵害額請求をすればそれを防ぐことができます。

しかし、法律に詳しくない長男が、女性の姉妹の相続を排除したり、次男以降の兄弟にも相続の割合を極端に減らした相続を行っていることも実際には起こっています。

相続の手続きで注意すること

遺言書の有無

私たちの事務所でも、一番最初に確認することは、遺言書の有無です。相続においては、原則遺言書が優先されます。そのため、相続人はまず初めに、被相続人の遺言書の有無を調べることになります。

遺言書が保管されている場所として、自筆証書遺言であれば、自宅においては仏壇や箪笥及び机の引き出し等に、2020年7月10日以降に書いたのであれば法務局に預けている可能性もあります。

公正証書遺言であれば近くの公正役場に行って調べることができます。

【用語解説】

自筆証書遺言とは、遺言者が財産目録以外の部分を全文自筆で書く遺言書です。タイトル、本文、日付、署名押印などすべて自筆で書かなければならず、財産目録以外はパソコンや代書による作成はできません。完成した遺言書は基本的に自分で保管する必要がありますが、2020年7月10日からは法務局で保管してもらえる制度が始まります。逆にいうと、財産目録は、パソコンや代筆、預貯金通帳の写しや不動産全部事項証明書などの資料の添付でも代用できます。ただしその場合はすべてのページに署名押印が必要です。

自筆証書遺言が見つかったら、相続の手続きをする前に、家庭裁判所に届け出て、検認の手続きを受けなければなりません。

ただし、自筆証書遺言を法務局には関した場合は、家庭裁判所の検認※は必要ありません。

※検認とは、家庭裁判所が遺言について、相続人や利害関係者の立会のもとで、遺言書を開封して、その内容が変続などをがないかを防ぐためにその存在と形式を調査、確認することです。

【用語解説】

公正証書遺言とは、遺言者が公証人へ口頭で遺言の内容を伝え、公証人が遺言書を作成します。

2人以上の証人が立ち合う必要があります。

相続手続きをする際に、家庭裁判所の検認は不要となります。

遺言書の原本は公証人が管理しますので、遺言書を誰かに隠されたり、書換えされる恐れもありません。

推定相続人、法定相続人、相続人との違い

【用語説明】

推定相続人とは、ある人が現時点で亡くなったと仮定して、その相続人になるはずの人のことです。まだ亡くなっていない時点での予測によって「推定」という言葉が付いています。

【用語説明】

法定相続人とは、ある人が亡くなった場合において、相続人になるはずの人のことです。推定相続人とほぼ同じ意味です。被相続人が亡くなる前に「推定相続人」であったものが、亡くなった後には「法定相続人」と言葉が変わります。

【用語説明】

相続人とは、法定相続人の中で、実際に相続することになった人です。法定相続人であっても、実際には相続をしない人もいるので、法定相続人=相続人というわけではありません。

注意事項

この3つの相続人の呼び方は、、被相続人と相続人との関係で、推定相続人~法定相続人~相続人というふうに名前が変わっていくことに注意が必要です。

相続人調査と相続人の確定

遺産分割協議による分割をするには、法定相続人どうしで協議をしなければなりません。

しかし、相続人全員が一度に集まることまでは要求されておらず、電話でも手紙でも、相続内容を確認し、それに署名・実印があればよいとされています。

その相続人になる人は、法定順位で定められています。

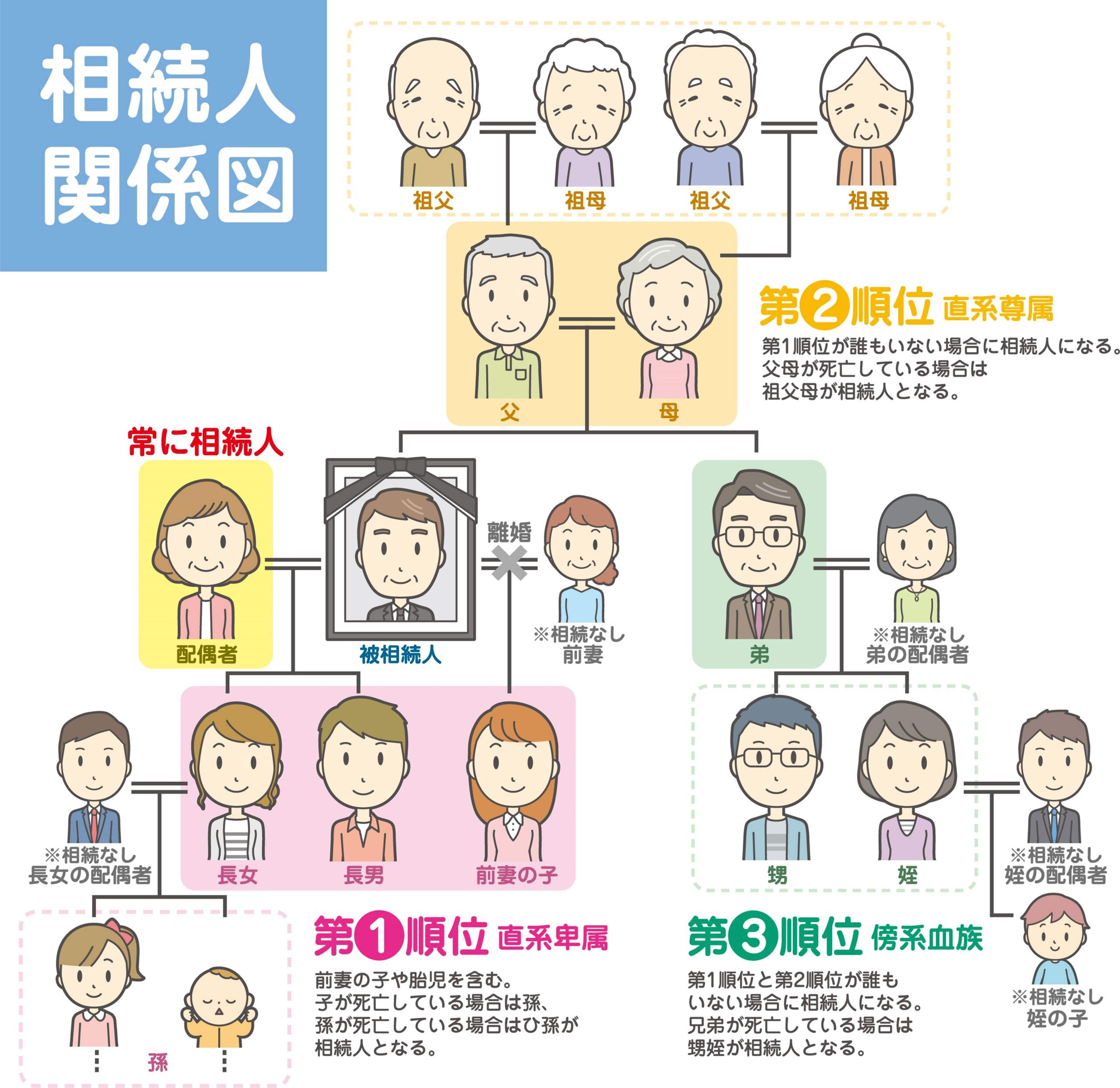

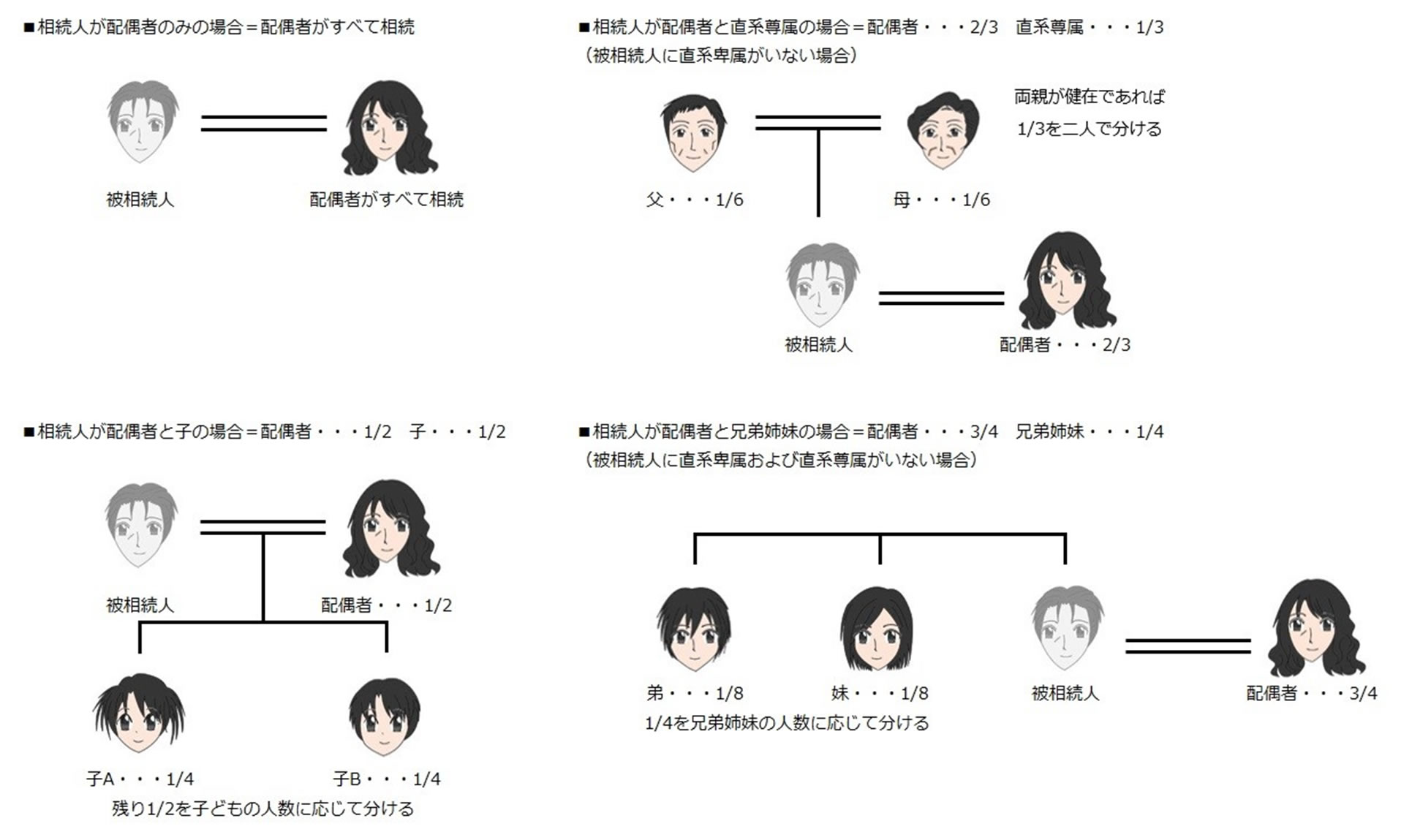

下図:相続人関係図

上記以外では、離婚した場合があげられます。

離婚した場合、それぞれの相続権はどうなるのでしょう。

・離婚した配偶者→相続権なし

婚姻中の配偶者は常に相続人となります。

離婚により姻族関係が終了して「他人」となるため、元配偶者について相続権はありません。

・元配偶者との間に生まれた子→相続権あり

子がいる夫婦が離婚しても、子と親の法的関係はなくなりません。そのため、元配偶者との間に生まれた子についても「子」として相続権があります。

・再婚相手→相続権あり

配偶者は当然に相続人となり、相続権があります。

・再婚相手との間に生まれた子→相続権あり

子として当然に相続権があります。

・再婚相手の連れ子(養子縁組あり)→相続権あり

養子縁組を行うことで、再婚相手の連れ子に相続権を生じさせることができます。

・再婚相手の連れ子(養子縁組なし)→相続権なし

再婚相手に第三者との間に生まれた子は、再婚をしただけでは法律上の「子」とは言えず、相続権はありません。

さらに、相続順位により相続分が定められています。

遺産分割協議により誰がどれくらい相続するかは自由に決められますが、調停等での相続は法定相続分に従って決定されます。

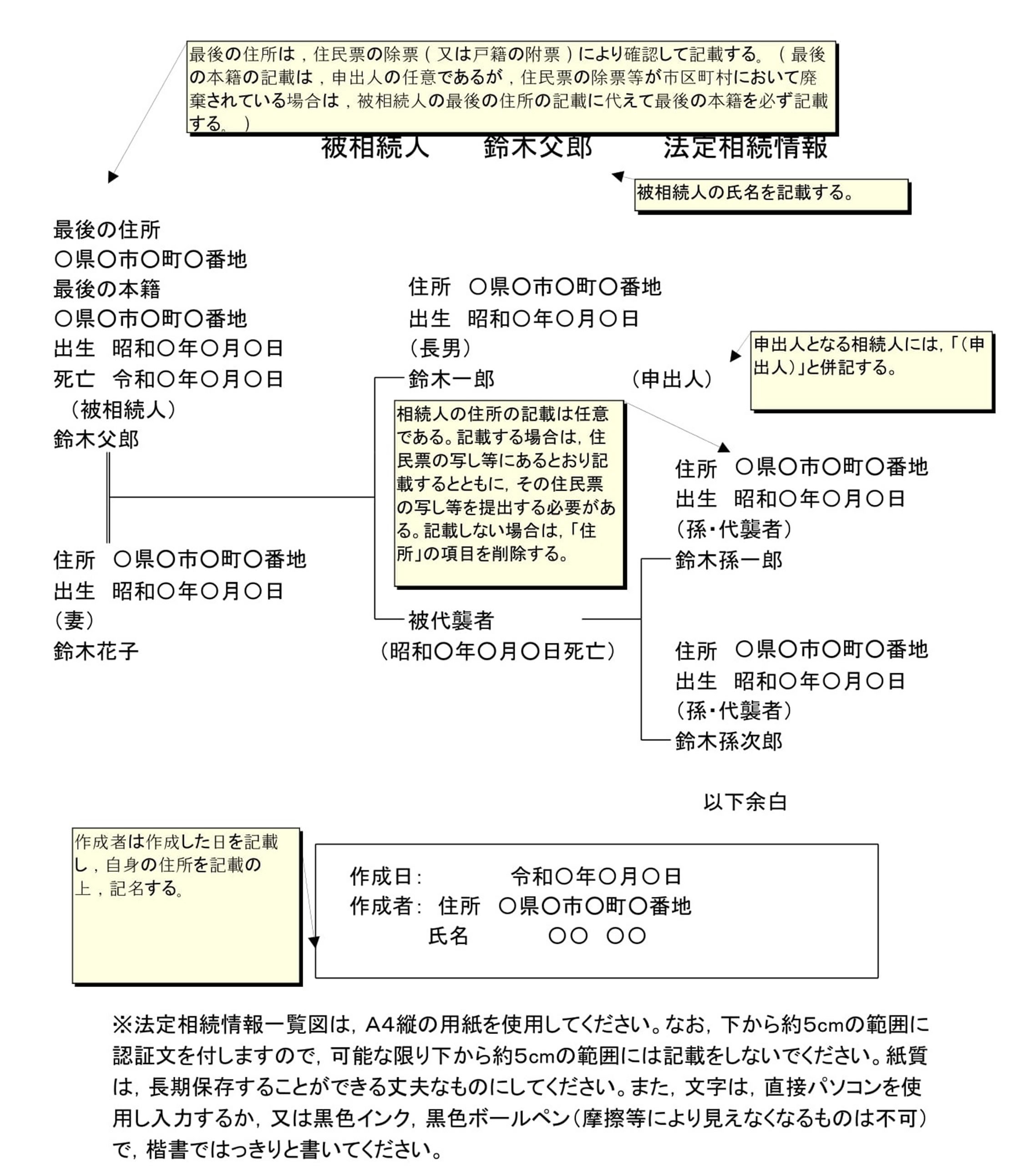

代襲相続

【用語説明】

代襲相続とは、生きていれば相続権がある人がすでに亡くなっている場合や、相続欠格※1、相続排除※2によって相続権を失ったりした場合、その直系卑属である子などがその地位を引き継いで相続権を持つことを言います。代襲相続は、直系尊属(父母や祖父母など上の代)には適用されません。

代襲相続人になるのは、被相続人の子や兄弟姉妹の子です。

代襲相続は直系卑属であれば、何代でも続きます。(子から孫、孫からひ孫へと)

※1相続欠格;相続秩序を侵害する非行をした相続人の相続権を、法律上当然として剥奪する制裁措置です。

※2相続排除;虐待や重大な侮辱を受けた人が、家庭裁判所へ請求することにより相続人の資格を奪うことを言います。

どちらも本人は相続権がないのですが、その子には代襲相続権があります。

養子縁組の有無

確認しなければならないのは、養子縁組の有無もです。

【用語説明】

養子縁組とは、血縁関係とは無関係に法律上の親子関係を発生させることを言います。

相続においては、養子も実子も同様に扱われます。

被相続人に別れた配偶者がいて、そのご再婚している場合、連れ子との間に養子縁組が成立しているか否かが重要になります。被相続人と連れ子が養子縁組していると、配偶者だけでなく連れ子も相続人になります。しかし、被相続人と連れ子との間に養子縁組がされていなければ、相続人は妻だけになります。

また、別れた配偶者との間にできた子は、相続人になります。相続割合も実子と同じ割合です。

嫡出子と非嫡出子(婚外子)

亡くなった方の相続人の中に嫡出子※1と非嫡出子※2がいても、相続分割合は平等です。

【用語説明】

※1嫡出子:法律上の婚姻関係にある夫婦の間に生まれた子共のことです。

※2非嫡出子:法律上で婚姻関係を結んでいない男女の間に生まれた子供のことです。

相続手続きの大切さ

まず最初に、相続手続きの大切さを理解しなければなりません。

以下は相続手続きを行わなかったら、大変なことになるという例です。

(ケース1)

元サラリーマンのAさんが亡くなりました。

Aさんには奥さん(B)と結婚して別居しているお嬢さん(C)がいます。

財産は、ローンで買ったマンション(支払い完了済み)と預貯金です。

マンションはAさんと奥さん(B)の共有名義となっています。

-銀行手続き-

まず初めに、奥さんは銀行や郵便局にお金を下ろしに行くのではないでしょうか。多くの方たちがローンを組んで、その街にいらっしゃると思います。そのローンを組んでいた銀行は、その街にある○○銀行で、それ以外には、その街にあるということで便利なゆうちょ銀行に口座を持っています。

そこで、銀行に行くと、旦那さんと奥様の関係が始まった時までの戸籍を取ってきてくださいと言われます。それとともに、旦那さんが亡くなったことを伝えたため、今まで旦那さんの設定していた暗証番号で下ろせていた普通預金は、それを言ったその時から口座は凍結され、下ろすことはでなくなります。

基本はそうですが、一般的には、銀行はそこまで冷たい仕打ちをしないと思います。なぜなら、その後の取引も続けていくためです。

奥さんは急いで戸籍を取りに行きます。旦那さんとの関係が生じた時に遡って戸籍を収集することは簡単な人もいれば、手間のかかる人もいます。戸籍をこまめに変更している人は、それぞれの市町村役場で収集しなければならないのでです。自分で行ける範囲であればなんとかなりますが、行けないような遠くであればどうなるでしょう。

直接市町村役場に行けば、何もわからなくても役場の方が教えてくれます。でも、直接行けない場合(郵送で請求する場合)そうもいきません。電話口で教えてくれますが、直接お会いして説明をうけるのと、電話口で説明を聞くのでは大きな差があります。

さて、その戸籍は何とかクリアしたとして、それをもって銀行口座は何とかなりました。(預貯金の引き下ろしクリア)

-不動産の手続き-

これで相続が終わったわけではありません。旦那さんと奥さんの名義の不動産を奥さんの名義にに変更しなければなりません。

これを相続登記というのですが、今はこれをしないで先延ばしすることも可能ですが、2024年には相続登記が義務化されます。

-名義変更不可により法定後見人が必要-

また、奥さん(B)が常に元気でいればいいのですが、奥さん(B)は認知症になってしまい施設に入所しました。その時、CさんはBさんのマンションを売って施設等の費用にあてようと動いたのですが、Bさんに判断能力がないということと、亡くなったAさんとの共有名義だったためマンションは売れませんでした。Cさんの夫婦も他の地域でマンションを買ってローンを組んでいますので、Bさんの施設に充てる費用は出せません。

それで、CさんはBさんに法定後見制度を利用せざるを得ませんでした。

法定後見制度を利用すると、毎月2~3万円(財産により変化しますが)を法定後見人に支払わなければなりません。そして、この制度は、途中でやめることが出来ないのです。Bさんが生きている限り払い続けなければなりません。

もし、このケース1のような家族構成であるならば(実際にはこの構成が圧倒的に多いのですが)、上記シミュレーションが一番多く考えられるでしょう。

【対応策1】

このケース1のようなことになららいためには、1⃣相続登記をすること、と2⃣家族信託を組むことが考えられます。

1⃣の相続登記は、その不動産を管轄する法務局ですが、全国の法務局で申請書をかけるように指導してくれますので、それを管轄の法務局に郵送すれば完成です。

一般に相続登記は司法書士と思っていると思うのですが(法務省や法務局のホームページに書いているので)、複雑なものでなければ相続登記は、知らなくても、法務局に行って、ご自分で手続きが出来ます。遺産分割協議書があれば、遺産分割協議書に書かれている不動産ところを書き写せばいいだけですので、自分で出来るでしょう。

問題は、遺産分割協議書です。これがないと相続登記が出来ないので、これはさすがに専門家に任せた方がいいでしょう。

遺産分割協議書は行政文書の専門家である行政書士にお願いして、遺産分割協議書と固定資産税評価証明書(名寄帳の控えで代用可能)、相続人全員の印鑑証明を持って法務局に行けば、相続登記のことは教えてくれます。

結局、遺産分割協議書がないと相続は完結いたしません。

【対応策2】

2⃣の家族信託は、AさんとBさんが認知症に備えて、自分のマンションを自分の娘Cに処分の権限を託すという契約をすることです。

それにより、AさんとBさんが認知症になったとしても、法定相続人を付けなくてもCさんにマンションを売る権限を与えておけば、Cさんが全員を代表して、不動産をうることが出来るのです。だからといって、所有権はAさんとBさんのままなので、売ったお金はAさんとBさんに入ってきます。

家族信託は終活の一部です。

(ケース2)

-不動産登記-

10年前に、被相続人母親A、相続人子ども4人、相続財産自宅不動産と預貯金ということで、一度預貯金は分けたようですが、不動産はそのままでした。

相続登記の手続きを行っていなかったために、所有者死亡で不動産は売れません。そして、その不動産にはだれも住んでいないということです。今空き家問題で市区町村が動いているので、市町村役場から委託を受けた関連の会社から空き家の件で連絡が入り、ようやく動く気になったようです。

この10年で、相続人2人が亡くなっており、亡くなった相続人の1人は子がいなく、別の相続人の子を養子としていましたが、その後亡くなっていました。もう1人は2人の子がいましたので代襲相続者2人います。

こうなってくると、誰が相続人か専門家に相談しないと訳が分からなくなてきます。

【何も行動しないとこうなる】

ここでは、どうなったかを説明するのではなく、一度相続の手続きを行っていないと、始めからやり直さないと不動産を売れないということを知ってほしいのです。先延ばしして、何か利益があるかというと、全くそのようなことはありません。むしろ誰も住んでいない住居の税金を払い続けているし、住んでいない住居は傷みも早く、大抵の場合取り壊しになるでしょう。

結局、その時(相続が始まったとき)は相続登記の手続きを行わなくても何とかなっても、最終的には相続登記の手続きを行わないとだめだということです。

相続の基本

複雑で面倒な【相続】について

相続財産が現金だけであれば問題は少ないのですが、今の日本の家庭では、多少の現金とマイホームということが一般的に考えられます。

現金は分けられますが、マイホームはそのままでは分けられません。共有名義ということも考えられますが、共有名義は後々厄介な問題に発展する可能性がありますので、お勧めできません。そういう場合は、不動産を売って、そのお金を分けることになると思います。

現金だけであれば、遺産分割協議書はなくても分けることはできます。

しかし、定期預金や不動産は遺産分割協議書がなければおろすことも売ることもできません。

相続の一般的なルールを記載させていただきます。

相続の始まり

相続は、被相続人が亡くなったときから始まります。

相続人が行方不明でない限り、昔と違って被相続人の死は瞬時に伝わるでしょう。

ですから、ご家族の方は、最短の日取りで葬儀等を決めてしまいます。

また、まだ葬儀が終わっていないのに、相続の手続きに来られる方もいらっしゃるほどです。

自宅でご家族が亡くなった場合、最初にやるべきことは「死亡診断書」を受け取ることです。日本の法律では、主治医による「死亡診断書」または警察による「死体検案書」の交付がないと、火葬や納骨などの手続きが行えません。

病院であれば臨終時に立ち会った医師に書いてもらえますが、自宅で死亡した際には医師に来てもらわなければならないため、その分手間がかかります。

一般の場合、死亡診断書を発行できないので、死亡診断書と同じ内容の「死体検案書」を交付できる、警察署に連絡することになります。警察が来るとまず事件性が疑われて、遺族に対する事情聴取と現場検証が行われます。しかし、心配する必要はありません。監察医や検察官が検視をして特に事件性がないと判断されれば、すぐに死体検案書を発行してもらえます。

自宅で亡くなったら、次の2点に注意が必要です。

【注意事項】

〇あわてて救急車を呼ばない

ご家族が自宅で亡くなった場合、どこに連絡すればいいのかわからなくて、つい救急車に連絡してしまうケースもあるかもしれません。蘇生する可能性があれば、病院へ搬送してもらうことも可能です。しかし、明らかに死亡している状態では、救急隊員は警察を呼んですぐに帰ってしまいます。なぜなら、基本的に救急車は遺体搬送をできないからです。救急車を呼んだら、警察が来ることになります。

〇遺体を動かさない

警察が介入する場合は、亡くなった人の状態をそのままにしておく必要があります。例えば、お風呂場で裸の状態で亡くなっていたとしても、警察が来る前に服を着せてはいけません。身内であっても勝手に遺体を動かすと、警察から事情を聴取されることになります。死体検案書が作成されるまでは、触りたくなる気持ちをぐっとこらえましょう。

相続人調査と相続人の確定

【被相続人】

被相続人とは、「亡くなった人」のことです。

法律上の言葉で、一般的ではありませんが、この「相続」に関しては、亡くなった人=被相続人 でこの言葉を使わせていただきます。

【相続人】

「相続人」とは、「被相続人の財産(遺産)を相続する人」です。

相続人になるべき人は、民法で定められており、「法定相続人」といわれています。

さて、被相続人に遺言書がなければ、相続人が誰かを調べるために相続人の調査から行います。

【注意事項】

依頼者から、「相続人は分かるから」と相続人の調査が必要ないように言われる方がいらっしゃいますが、相続人の中では、それがわかっていても、戸籍謄本、原戸籍謄本等を通じて間違いなく相続人であることの証明がなければ、金融機関でも預金の引き下ろしが出来ませんし、法務局における相続登記もてきません。

そのため、弊所では法務局における「法定相続情報証明制度」を利用させてもらっています。法務局に相続人が誰であるかを証明してもらうのです。銀行や市役所に行くと、この「法定相続情報証明制度」の利用案内が見られます。

相続人が誰かということは、遺言書を探すことの後にやらなければならないことです。誰が相続人かわからずに他の作業を先に行って、後から相続人が違っていたとなると、すべてを最初からやり直さなければならないことも発生します。

特に離婚を経験している方の相続人は要注意です。

法定順位

ある人が亡くなった場合、配偶者がいれば配偶者は必ず相続人になります。

誰が相続人であるかは、法定で定められています。

・第1順位の相続人は直系の卑属(子)がなります。

子が死亡している場合は、その子の子(孫)が第1順位の相続人となります。

【注意事項】

子の配偶者は相続人ではありません。気を付けてください。

・亡くなった方に子がいなかった場合、つまり第1順位の相続人がいなかった場合、第2順位の相続人に相続権がわたります。直系の尊属(父、母)です。父母が2人とも死亡している場合、おじいちゃん、おばあちゃんです。

・直系尊属がいない場合、第3順位の相続人として兄弟姉妹がなります。兄弟姉妹が亡くなっている場合、兄弟姉妹の子(甥、姪)が第3順位の相続人になります。

相続人間関係図

法定相続人は戸籍で証明

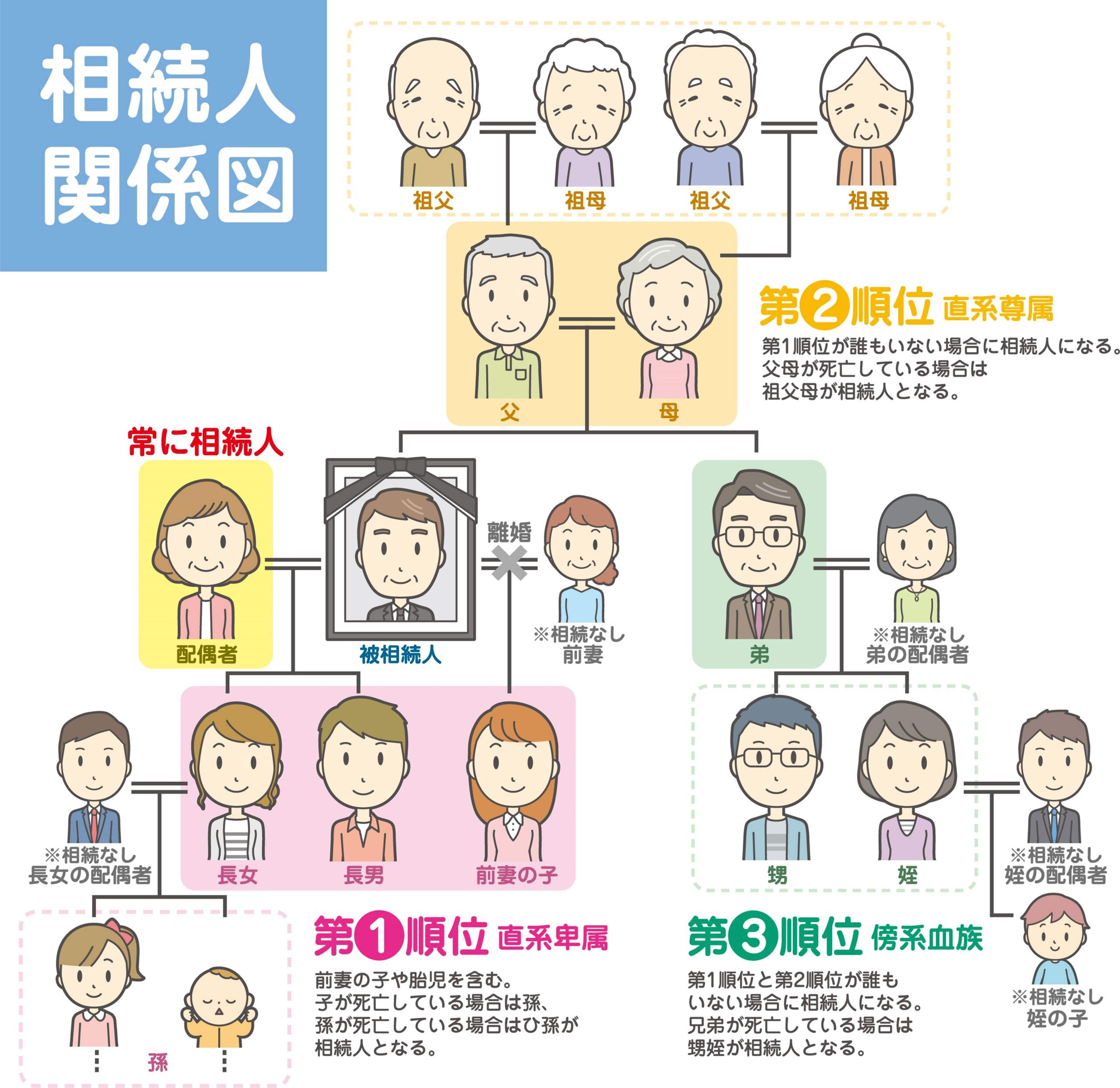

法定相続人が誰になるかを証明するのは戸籍です。

一般には、法定相続人は配偶者と子となります。(そうでない場合もありますが)

被相続人の死亡の記載のある除籍から被相続人の出生までさかのぼった一連の戸籍が必要になります。これにより、被相続人の結婚歴や、儲けた子供の人数がわかるとともに、それを証明することができます。

相続人調査が難しい理由

相続人調査においては戸籍謄本を丁寧にかつ慎重に読み解くことが求められます。

非常に時間がかかり面倒な作業を強いられることになります。

相続人調査が厄介な理由は、大きくは下記の3つあります。

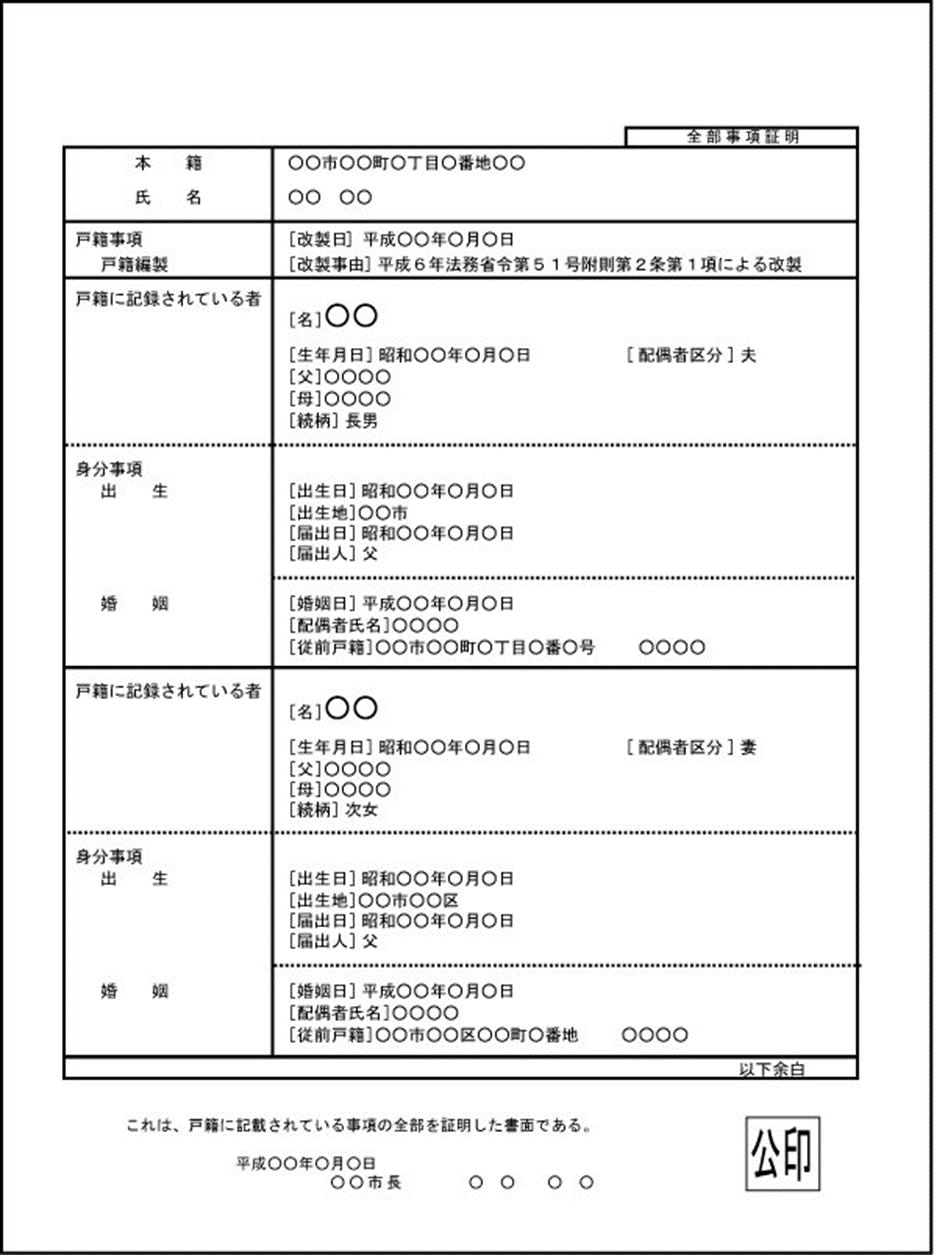

❶戸籍の形式にはいくつかあり、それぞれにその記載方法が違うため、それを正しく理解する必要があります。

戸籍の形式は、古くは「明治19年式戸籍」「明治31年式戸籍」「大正4年式戸籍」「昭和23年式戸籍」「コンピューター化された原稿戸籍」といったものに分けられ、それぞれ戸籍の記載内容と記載方法が違います。

❷古い時代の戸籍謄本は、手書きで、しかも毛筆で書かれており、さらに字の上手い下手もあり、見慣れない人では何と書いてあるかがわからないのがほとんどです。

明治、大正のそれぞれの戸籍は、手書きの毛筆体で書かれています。

❸戸籍の種類の違いを正しく理解しておく必要があります。

戸籍の種類は、「戸籍」「除籍」「原戸籍」の3種類があり、

戸籍=現在戸籍は、現在存在している戸籍のことをいいます。

除籍=戸籍に記載されている人全員が死亡や結婚、本籍地の移転等でその戸籍に誰もいなくなった戸籍のことをいいます。

原戸籍(はらこせき・げんこせき)・改正原戸籍=戸籍は法律の改正で様式などがかわることがあり、新しい戸籍にかわるまで使われていた古い戸籍のことを原戸籍といいます。(げんこせき)でも(はらこせき)でもどちらでもいいのですが、市役所では「はらこせき」と呼んでいます。

相続において必要になるのは、「謄本」です。「抄本」との区別も記載しておきます。

❶戸籍謄本・・・戸籍に記載されている全員の身分事項を写したものです。「謄」とは「原本をそのまま書き写す」の意味です。戸籍の原本をすべてコピーするものです。

❷戸籍抄本・・・戸籍に記載されている一部の人の情報です。「抄」とは、「ぬき書きしたもの」の意味で、戸籍に記載されている人の1人の部分をコピーするものです。

❸戸籍の附票・・・本籍地の市町村において戸籍の原本と一緒に保管している書類で、その戸籍が作られてから(またはその戸籍に入籍してから)現在に至るまで(またはその戸籍から除籍されるまで)の住所が記録されています。

【注意事項】

戸籍には、既に存在しない地名が出てくることも珍しくありません。その地名をインターネットで調べて、どこの管轄市町村かを調べ、出生の事実が書かれている戸籍にたどり着くまで収集を続けます。

法定相続人の中に、あったこともない相続人がいる場合もあるでしょう。当然、相手は、相続が発生したことを知らない可能性があります。

遺産分割協議は相続人全員の同意が必要ですので、その方を無視することはできません。

既に付き合いのない方も多く、話したくない方もいるでしょうが、お手紙でも構わないので、相続が発生したことを連絡しなければなりません。

戸籍謄抄本

以下は平成6年式戸籍であり、データ管理化されており、横書きです。「全部事項証明書」(戸籍謄本)、「個人事項証明書」(戸籍抄本)と呼ばれています。

【注意事項】

以下の戸籍は、縦書きで、古い戸籍では、筆で書かれた記載もあり、読めないものも多くあります。

まずは、私たちは日付で繋げていくので、日付は読めなくてはいけません。それでも読めないときは、役場の方に聞くしかないでしょう

これを繰り返して、被相続人の出生までさかのぼった戸籍及び法定相続人の現在戸籍がそろったら、法務局に「法定相続情報証明制度」を利用して「法定相続情報証明書」を発行してもらうことをお勧めいたします。

戸籍謄本の具体的な取得方法

戸籍謄本を取得するためには、本籍地のある市区町村での手続きが必要です。

実際に市区町村へ出向いて取得する方法と、郵送による申請での取得もあります。

郵送の場合は、定額小為替による手数料と返信用の封筒に切手を貼って、送り先を書いて同封するなどの手続きが必要になります。

【注意事項】

戸籍謄本を請求することができるのは、原則としてその戸籍の構成員や直系親族の方に限られており(運転免許証など、身分証明書のコピーが必要)、親戚等の代理人が請求する場合は委任状が必要です。

これが個人で相続手続きを行うことが難しい理由で、直系でない傍系の家族(例えば兄弟姉妹)の戸籍を取るためには、その方の委任状が必要となってくるのです。

申請書には請求者の氏名を自書し、印鑑を押す必要があります。

行政書士は職権で委任状なしで戸籍謄本等を取り寄せることができます。

【注意事項】

「死亡から出生までの連続した戸籍謄本」の取得方法

「出生から死亡までの連続した戸籍謄本」を集めるのは、意外と難しい手続きです。 まず、依頼者からは本人及び兄弟姉妹の住所と戸籍、並びに被相続人の住所を得られますので、被相続人の「本籍地記載あり」の住民票を取得して、本籍地を確認することがで、戸籍を請求していきます。❶死亡時の本籍地記載ありの住民票を取得する❷死亡時の戸籍謄本(除籍謄本)を取得する❸❷の戸籍の中から「1つ前の本籍地」が記載された個所を見つける❹見つけた「1つ前の本籍地」の戸籍謄本を取得する この❸と❹を繰り返すのですが、その時に、「1つ前の戸籍謄本」をコピーして「1つ前の本籍地」が書かれた箇所にマーカー等でしるしをつけて一緒に送ります。 そして連続した戸籍で気を付けなくてはいけないのが、そこに書かれている戸籍の日にちに空白がないかをチェックすることです。

【注意事項】

戦争や災害により戸籍が消滅している場合や保存期間が経過しているために廃棄済みの場合

戸籍を追っていくと、時々戦争や災害で戸籍が消滅していることがあります。

また、保存期間が経過しているため廃棄済みの場合もあります。

さらに、戸籍は明治からの制度であるため、それ以前はもともとありません。

そういった場合は、市町村役場で「不在籍証明」とか「焼失証明書」(役所により呼び方が異なります)といった書類を発行してくれます。

この証明書には、焼失した原因や保存期間が経過したため廃棄済みであること等が書かれていますが、本来必要な内容については記載はありません。これでは、法務局の方ではだれが相続人かが判断できません。そのため、上申書の提出を求めてくることがあります。

その上申書に、「戸籍謄本等を取り寄せたところ、一部廃棄処分のため取りそろえることができませんでしたが、相続人は私共の他にはいないことを上申いたします。」といった内容を書くのです。

【最新情報】

2024年をめどに戸籍の取り寄せ方法が変わります

2019年5月に戸籍法が改正され、2024年をめどに本籍地以外の市区町村でも戸籍謄本を取り寄せられるようになります。戸籍謄本の取り寄せが1か所でできるようになり、相続人の負担がさらに軽くなります。

私たち行政書士も、1か所でとることが可能になると、1日ですべての戸籍が取れることになりますので、手続きが早く終わります。今は、一つの戸籍謄本を取るごとに遠くの市町村に郵送請求をしていますが、その請求が戻ってきて、それを見て、また同じ市町村に郵送請求そするということはざらにあり、その郵送請求に1往復凡そ1週間かかっています。

それが、地元の地区町村で請求できるのですから、仕事のやり方そのものが変わてくるでしょう。

相続人に認知症等判断能力がない方がいた場合

相続人の中に意思判断能力のないもの(例えば認知症の方)が一人でもいる場合、遺産分割協議はできません。遺産分割協議は相続人全員に判断能力が備わっていることが大前提だからです。遺産分割協議書に印鑑を押させるような行為をした場合は無効となります。

この場合、その人に代わって家庭裁判所に後見開始の申立てを行い、その人の成年後見人を選任してもらう必要があります。 手間だけでも大変なのですが、農地が相続財産の場合、もっと大きな問題が発生します。

成年後見人は本人の利益を損なうことができないので、遺産分割協議にあたっても、法定相続分を確保することが原則となります。その場合、農地が共有財産となってしまいまう可能性が高くなります。

本来その農地を継ぐべき人が、その農地についての意思決定権が成年後見人にも渡ってしまい、自由な決定をすることができなくなります。

相続人に行方不明者がいる場合

相続人の中に行方不明者がいる場合は、

①不在者の失踪宣告をする

②不在者の財産管理人を選任する

のどちらかを選ぶことになります。

①不在者の失踪宣告をする

失踪宣告をすることによって、行方不明の相続人は死亡したものとみなされますので、相続財産の名義変更等遺産分割手続きが出来るようになります。

但し、失踪宣告をしても行方不明者の相続分が消えてしまうわけではありません。本人が後日出てきたときは、相続分を請求することが出来ます。

②不在者の財産管理人を選任する

家庭裁判所に不在者財産管理人の選任してもらいます。不在者財産管理人は、不在者の財産を管理したり、不在者の代わりに遺産分割協議に参加することになります。

不在者財産管理人を選任するには、何か月かの期間を要しますし、通常、50万円程度を家庭裁判所に預託する必要もありますので、不在者財産管理人の専任手続きを行う負担は大きいです。

しかし、不在者財産管理人を選任しなければ、遺産分割の手続きを進めることができないという場合、こうした負担を考慮してもなお、遺産分割の手続きを進めなければならないこともあります。

なお、不在者財産管理人の専任手続きの過程で、家庭裁判所は、警察に対して失踪者の情報の提供を求めたり、職業安定所に対して登録情報の提供を求めたりします。

その際、警察、職業安定所から、相続人の居場所についての情報が提供され、相続人がどこにいるかが判明することがあります。

このような場合には、居場所が判明した相続人と連絡をとり、遺産分割の手続きを進めていくことになります。

相続人に未成年者がいる場合

相続人の中に未成年者がいる場合、未成年者が法律行為をするには、その法定代理人の同意を得なければなりません。

未成年者が法律行為を行う場合は、通常は親権者が未成年者の法定代理人として法律行為を行います。

しかし、親と子がともに相続人である場合、親が子の法定代理人として自分自身と協議することになってしまいます。これでは、利益相反が生じ、子の相続人としての利益が損なわれてしまう恐れがあります。

したがって、親権を行う父または母とその子との利益が相反する行為については、親権を行うものは、その子のために特別代理人を選任することを家庭裁判所に申し立てなければなりません。

これにより、遺産分割協議は、親権を行う親と、子の特別代理人との間で行われることとなります。

家庭裁判所が特別代理人を決定するにあたっては、未成年者との関係や利害関係の有無などの適格性が考慮され、未成年者の利益を保護するための職務を適切に行えるかどうかが判断されます。

申立書には、特別代理人の候補者名を記載することができますが、家庭裁判所がこれに拘束されるわけではなく、家庭裁判所独自の判断により特別代理人が決定されます。

相続財産調査

「親と財産の話をしたことがなく、相続財産がどれほどあるのかわからない。」

「親父は山を持っていたと思うのだが。」

「兄弟で仲が悪く、亡くなった両親と同居していた兄が預金通帳を持っているはずだが、持っていないと言っている。」

「相続人の一人が葬儀のことや香典のことを取り仕切って、どのような状況かわからない。」

等々、皆さん不満や不安をお持ちです。

【用語説明】

相続財産財産調査とは、被相続人が遺した財産を調査することです。

相続人は、相続の手続きを進めるうえで、亡くなった人がどのような財産をどれだけ持っていたかについて、調査し、把握する必要があります。

ところが、被相続人がどれくらい財産を持っているかを把握している相続人はどれだけいるでしょうか。配偶者でさえどれだけ把握しているか、疑問です。

何故なら、人は財産を隠したがるのものだからです。

相続財産調査の主な目的は、

①相続を承認するか放棄するかを判断するため

②権利があるのかないのか判断するため

③遺産分割協議のため

④相続税申告の必要があるのかを判断をするため、あるいは相続税申告のため

です。

それぞれは、以下の通りです。

①相続をするのかしないのか

相続をするとプラス財産だけではなく、負債等のマイナス財産も相続することになります。プラス財産よりもマイナス財産の方が大きい場合、相続人は自分の財産で、負債を弁済していくことになります。

相続人は、必ず相続しなければならないわけではありません。相続を放棄することもできるのです。

そのための判断をするために、相続財産を調査する必要があるのです。

②権利があるのかないのかを判断するため

財産=もの、だけではありません。

各種権利も財産になります。

その権利を行使することができるのか、できないのかを判断するために、調査する必要があるのです。

③遺産分割協議のため

どのように遺産を分割するかを決めるための協議を遺産分割協議といいます。遺産がどれだけあるかを知らないと、分けることができないので、そのためにも、相続財産調査は必要です。

④相続税を払う必要があるのか、ないのかを判断するため

相続税は必ず払わなければならないというわけではありません。

相続税には基礎控除があります。

基礎控除額=3000万円+600万円×法定相続人の数

この金額以内であれば、課税されません。

ですから、相続財産をしらべて、この金額以内であれば、相続税を払わなくてもいいのです。それを知るためにも、相続財産調査は必要になります。

相続財産調査の方法

相続財産で大きなウエイトを占めるのは、自宅等の不動産と預貯金・有価証券等の金融資産です。

不動産に関しては、所有していない場合もありますが、預貯金口座は基本持っていると思います。

相続人調査と並行して、金融資産調査を始めます。

預金通帳と郵便物から銀行、証券会社等がわかります。

固定資産税の支払いから、どこの市町村に不動産を持っているかがわかります。

預貯金・債権の調査

預貯金は、相続発生日(亡くなった日)の残高を取得することになります。調べたその日の残高ではありません。相続発生日の残高で分配します。

1.預貯金の調べ方

各金融機関に問い合わせをして、相続発生時の「残高証明書」や取引明細書」を発行してもらいます。

【注意事項】

最近では、ネット銀行やダイレクトカードを使っている方も多く、通帳やキャッシュカードがないものもありますので、注意が必要です。

その場合、パソコンやスマホをチェックする必要があります。

メール等が見れるのであれば、メール等で確認が必要となります。

銀行口座の整理が出来ていない方も多いでしょう。自宅にいくつかの預金通帳やキャッシュカードはありませんか。

それらの多くは、休眠口座※1になっている場合が多いのですが、いくら残っているのかわからない状態です。

※1休眠口座=金融機関に預金として預け入れたまま、長期間その口座へ預金者側から出入金などの取引が行われなくなり、金融機関側から預金者への連絡も取れなくなった状態の預金口座のことで、特別の手続きをしないと引き出すことはできません。

被相続人も同様の状態だったと思います。下ろしたいのだけれど、キャッシュカードは使えなくなって、近くにその銀行がないので、そのままにしているという場合です。

そういった休眠口座も調べなければなりません。

また、農地を持っている方は、農協に口座を持っているものです。しかし、一般の銀行口座を持っている方も多く、チェックが必要です。

2.現金の調査

現金のあるところは限られていますが、それでも意外と見つからないものです。

・自宅などに保管されている現金を確認します。

・タンスや棚、金庫や床下、倉庫や机などを探します。

・貸金庫の中に保管されている可能性もあります。

【注意事項】

人が亡くなると、残された家族は、その人の持ち物を整理して、いらないものを破棄しようとします。遺品整理です。整理せず、そのまま業者に引き取ることを依頼する方もいらっしゃるようです。その時、現金があることを前提に整理をしないと、遺品と一緒に現金が捨てられてしまうことがあるので注意が必要です。

3.不動産の調査

不動産に関しては、固定資産税の通知書に、どの市町村の不動産かがわかりますから、その市町村で名寄帳を取得します。名寄帳にはその市町村の課税不動産の全てが書かれていますので、不動産調査方法としてはとても便利です。

【注意事項】

この名寄帳には課税対象不動産しかのらないため、非課税の不動産(典型は公衆用道路)はのっていません。もし被相続人の不動産の前に私道部分がある場合、公図も取り寄せて、その私道についての登記簿謄本も取得するようにしてください。

また、名寄帳は市町村単位で見れますが、他の市町村のものは見れませんので注意が必要です。

農家の場合、不動産の数が多数に及ぶ場合があります。漏れがないように名寄帳の写しを取得して調べる必要があります。納屋や倉庫といった建物が未登記のままになっていることがあります。未登記であっても、遺産に含まれますので、注意が必要です。

4.貸金庫の調査

被相続人が金融機関で貸金庫を利用していた場合、それを確認するのに相続人全員の同意が必要となるところがほとんどです。大抵は自宅近くの銀行だと思います。まさかと思っても、貸金庫を借りているか、否かを確認しましょう。

【注意事項】

貸金庫をあえてそれだけ調べるのではなく、銀行の口座を調べるときに、一緒に貸金庫がないかを調べましょう。

5.株式・投資信託の調査

株式や投資信託については、証券会社や銀行に問い合わせをして明細を出してもらいますが、ネット証券を利用している場合は、預貯金と同様、パソコンやスマホをチェックする必要があります。手続きは銀行とほぼ同様と思います。

【注意事項】

証券会社の相続手続きは、いきなり現金を返してもらえるのではなく、その証券会社に引継ぎ用の口座を開設する必要があります。

6.動産の調査

忘れがちなものは動産です。

たとえ忘れていなくても、深く考えずに、「その他動産は〇〇に相続させる」として調査を行わないこともあります。

絵画や骨董品、宝石類や時計も忘れがちですが、遺産です。

7.車の調査(動産)

車は車検証を確認したうえで、どれくらい価値があるか査定してもらいます。

【注意事項】

車は、忘れがちなものですが、動産としては大きな価値のあるものではないでしょうか。

他の動産と比べて、年数経過とともに価値が落ちるのと、維持費及び付帯経費が掛かるので、最初から売ってしまうことが多いのですが、動産としては価値あるものではないでしょうか。

8.相続発生後の賃料・小作料

遺産は相続発生時に被相続人(亡くなった方)が所有していた一切の財産であるので、相続発生後に遺産に含まれる不動産(農地や賃貸物件など)から生じた果実(賃料、小作料)は、遺産の範囲に含まれません。

もちろん、遺産分割により農地を取得する相続人が決まれば、分割後の果実はその相続人に帰属します。その一方で、相続発生後から遺産分割までの賃料債権については、法定相続分に従って当然に分割され、各相続人が取得するものとされています。

相続の対象になる資産

下記のような資産はすべて遺産になります。

・現金、預貯金、外国通貨

・暗号資産(仮想通貨)

・知的財産権

・株式など有価証券

・投資信託

・債権(売掛金、貸付金、立替金等)

・ゴルフ会員権

・不動産

・被相続人が受取人となっている保険金

・積立金

・車、宝石類、時計、絵画や骨董品など動産

相続の対象になる負債

負債も相続の対象となります。

・借入金(住宅ローン、クレジットカードの未払い分)

・買掛金

・リース料

・未払い家賃、未払い地代

・未払いの税金や健康保険料

・未払いの損害賠償債務

・預り金(敷金、保証金)

被相続人が借金をしていた場合、相続人へ相続されます。相続人が相続をしたくない場合、被相続人が亡くなったことを知ってから3ヶ月以内に全ての遺産を放棄する「相続放棄」か、または、相続する財産の範囲で負債を負う「限定承認」を取るという手続きをする必要があります。

被相続人の一定の契約上の権利や義務も相続の対象になります。

・損害賠償請求権

・損害賠償する義務

・貸金請求権

・借入金返済義務 等々

相続の対象にならないもの

次のようなものは相続財産にはなりません。

・一身上の権利義務

契約上の地位であっても、被相続人の一身上の権利義務は相続対象になれません。一身上の権利義務とは被相続人に個人的に認められる権利や義務のことです。 例えば、 ・婚姻費用や養育費の支払い義務や請求権 ・年金を受給権 ・生活保護をうける権利などです。

被相続人にそういった権利や義務及び契約があった場合、すべて消滅します。

・相続発生後の賃料・小作料

遺産は相続発生時に被相続人が所有していた一切の財産であるので、相続発生後に遺産に含まれる不動産(農地や賃貸物件など)から生じた果実(賃料、小作料)は、遺産の範囲に含まれません。

もちろん、遺産分割により農地を取得する相続人が決まれば、分割後の果実はその相続人に帰属します。その一方で、相続発生後から遺産分割までの賃料債権については、法定相続分に従って当然に分割され、各相続人が取得するものとされています。

・祭祀財産

祭祀財産とは、先祖を祭るための財産で、次のようなものをいいます。

・仏壇仏具

・お墓

・位牌

・棺桶

・神棚

これらは、民法により、祭祀主宰者一人が引き継ぐこととされています。

遺産相続の対象にならないので、遺産分割協議で分けることはできません。

・みなし相続財産

財産の中には法律上は相続財産にならないのですが、税務上は相続財産になるものがあります。

「みなし相続財産」といわれるものです。

代表的なものが、

・死亡保険金

・死亡退職金

です。

死亡保険金や死亡退職金は法律上の相続財産にならないので、遺産分割協議の対象にはなりませんが、税務上は相続財産となって相続税の課税対象になります。

「生命保険の非課税枠」で控除が認められています。

法定相続人数×500万円

資料を揃えてから相談?

依頼者は、相談に来られるときに、できるだけ資料をそろえようとしますが、それをやっていると時間が無くなってしまいます。

また反対に、最初の面談の時に、亡くなった方の財産内容を聞く事務所がほとんどです。それはそれで、間違ってはいません。しかし、夫婦であっても、親子であっても、実際には知らないことが多くあるのです。

弊所はそれを理解していますので、最初から財産内容の提出を必須項目とはしていません。

その後のお話の時に聞いた内容で、相続財産を調査していきます。

【注意事項】

探偵のように何もないところから、財産を見つけることはできません。

預貯金、有価証券であれば、通帳やキャッシュカード、銀行や証券会社からの郵便物などから調査いたします。最近では、ネット上に口座を保有している方も多く、通帳やキャッシュカードが発行されていない場合のあるので、メール等を確認する必要があります。

不動産に関しては、権利証や固定資産税課税通知書(納付書)、市町村役場で発行してもらう名寄帳などから調査します。

最初はどこから手を付けたらいいのかわからない状況です。わからなくて当然です。そういった時は、我々行政書士にご相談ください。遺産分割協議に向けての財産調査やその財産目録の作成を仕事としていますので、是非とも私たち「相続と終活の相談室 オフィスなかいえ」へご相談ください。

相続方法の決定(単純承認・相続放棄・限定承認)

相続方法の決定は、相続するのか、しないのかを決めることです。

単純承認、相続放棄、限定承認を決めることです。

財産調査をもとにプラスの財産とマイナスの財産を確認して、相続開始(被相続人が亡くなったと同時に相続は開始されます)から3ヶ月以内に相続方法の決定を行う必要があります。

【注意事項】

この3か月という期限を過ぎますと、単純承認をしたことになります。

単純承認とは

【用語説明】

単純承認とは、すべての相続財産と債務を無条件・無制限に引き継ぐ方法をいいます。

相続開始を知った日から、3ヶ月以内の熟慮期間に限定承認の手続きしなかったときは、自動的に単純承認をしたことになります。

自動的に単純承認をしたことになるケースとしては、

・相続人が相続財産の全部または一部を処分した

・相続人が相続開始を知った日から3ヶ月以内に限定承認または放棄をしなかった

・相続財産の全部または一部を隠匿し、私的にこれらを消費した。または故意にでこれらを財産目録に記載しなかった(相続人が限定承認または放棄をした後でも適用されます)。

このようなことがあった場合、たとえ本人に相続する意思がなくても単純承認をしたことになります。

相続放棄

【用語説明】

相続放棄とは、「財産を継ぐ」ということには、良いことばかりではなく、時には不都合になることがあり、それを「引き継がない」と裁判所に申請することです。

たとえば被相続人が多大な借金を残してしまった場合。相続の結果、その借金を受け継ぐことにってしまうこともあります。

しかし、相続人が被相続人の財産や借金を「引き継がない」と申請することもできます。これを「相続放棄」といいます。

相続放棄をすると、最初から相続人でなかったとみなされるため被相続人の権利義務から解放されます。

【注意事項】

相続放棄のデメリットとして、相続権が次順位の相続人に移ってしまうことです。

例えば、被相続人が多大な借金をしていて、妻と子一人が法定相続人だとして、妻と子が相続放棄をした場合、第2順位か第3順位の相続人に相続権が移ってしまいます。被相続人の親が生きていれば、親に、親がすでに亡くなっていれば、被相続人の兄弟姉妹が相続人になります。

自分達のことを考えて相続放棄をしたけど、相続放棄をしたがために、相続権が移ったことで、それを知らない相続人に迷惑をかけることになります。

事前に相続放棄をすることと、相続権が移ることを話す必要があるのです。

限定承認

【用語説明】

限定承認は、相続財産全体ではマイナスの財産の方が多いが、どうしても相続したいプラスの財産がある場合に行われる相続方法です。

具体的には、「相続財産にプラスの財産とマイナスの財産があり、プラスの財産の限度においてマイナスの財産も相続し、それ以上のマイナスの財産を相続しない」という相続方法です。

また、個人商店などの事業を営んでいた方の相続など、プラスの財産とマイナスの財産が複雑に入り組んでどちらが多いかわからない場合などにも適した方法です。

限定承認は、相続財産の範囲を超えて、被相続人の債務を返済する必要がないという点が大きなメリットです。被相続人が債務超過かどうかすぐにはわからない場合に限定承認をしておいて、被相続人の財産をじっくりと調べたり、換価処分したりして、最終的にプラスの財産が残った場合に、相続人がこれを取得することが可能となるのです。

ただし、限定承認をするには、いくつかの条件があります。

ひとつは、相続人が相続開始を知った日から3ヶ月以内に、家庭裁判所に限定承認の申立をしなければなりません。もし3ヶ月を超えてしまった場合、自動的に単純承認をしたことになります。単純承認をすると、基本的にプラス・マイナス両方の財産をすべて相続することになります。

また複数の相続人がいる場合は、相続人全員が一致して限定承認を行わなければなりません。

もし、意見が一致しない場合、限定承認と相続放棄の併用という考え方もあります。相続放棄をしようという人と、限定承認をしてみようという人に別れた場合です。この併用は可能です。

しかし、単純承認と限定承認の併用はありません。

限定承認は、自宅や自社株など必要な財産だけ取得したい相続人は「先買権」という優先的に購入することができる権利を使用すれば、必要な財産のみ取得することができます。

限定承認にかかる「みなし譲渡所得税」とは

【用語説明】

限定承認をすると、相続開始時の時価で被相続人から相続人に対して譲渡があったものとみなされ、「みなし譲渡所得税」が課される可能性があります。この税金は、被相続人が支払うべきものであって、相続人が支払うものではありません。ということは、被相続人の遺産から支払うことになるため、相続人が相続できる遺産は譲渡所得税の分だけ目減りすることになります。

例えば、被相続人が1000万円で買った土地が遺産に含まれている場合に、相続人が限定承認をし、その時の当該土地の価格が2000万円となっていたとすると、値上がりした1000万円に譲渡所得税が課税されることになります。

しかし、当初の取得価格がわからない場合は、取得価格として控除できる金額が売却価格の5%しか認められないこともあります。

一方、単純承認の場合は、譲渡所得税の税負担はありません。

法定相続分

【用語説明】

法定相続分とは、相続人間の公平を図る理念の下、法定された割合のことです。

法定相続分とは、分け方の目安として定められているもので、相続人が全員納得すれば、この割合に縛られる必要はありません。自由に決められます。

どちらかと言えば、この法定相続分の考え方が重要になってくるのは、相続人間でもめている場合です。

家庭裁判所で争うときなどは、この相続分の考え方が重要になってきます。

・相続人が、配偶者とその子の場合

配偶者:1/2

子 :1/2(子が2人いる場合2人で1/2、つまりそれぞれ1/4)

・相続人が,配偶者と父母の場合

配偶者:2/3

父母 :1/3(父母が2人ともいる場合2人で1/3、つまりそれぞれ1/6)

・相続人が、配偶者と兄弟姉妹の場合

配偶者 :3/4

兄弟姉妹:1/4(兄弟姉妹が2人いる場合2人で1/4、つまりそれぞれ1/8)

相続にはその他いろんなパターンがあります。

相続には様々なことが考えられますので、その場合はご相談ください。

法定相続情報証明制度

【用語説明】

法定相続情報証明制度とは、相続人が登記所に対し、被相続人が生まれてから亡くなるまでの戸籍関係の書類を始めとする必要な書類及び一覧図を提出することにより、登記官が上記の内容を確認し、認証文付きの一覧図の写しを交付するものです。

これにより、登記官が内容を確認して交付された一覧図の写しにより法定相続人が一目瞭然となりました。

つまり、これが発行されれば、その法定相続人は間違いがないという証明でもあるし、銀行や法務局での手続き(法務局での相続登記は専門家でなくてもできます。この法定相続情報があれば。)はスムーズに行えます。

これがなかったときは、銀行や法務局へ行けば、大量の戸籍や住民票を提出して、それぞれがすべて整っているかをチェックしなけれなならず、莫大な時間がかかっていました。この制度が出来てから、この紙一枚提出するだけで、証明することが出来るようになりました。

【法定相続情報証明制度創設の意味】

法定相続情報証明制度は、所有者不明土地問題や空き家問題の大きな一因とされている相続登記の未了状態を抑制し、相続登記を促進するために創設されたものです。

こういう背景があって、法務省や法務局は相続登記に対して難しいことを言わないようになり、相続登記を促進しているので、自分でも出来るようにお手伝いしてくれます。

【不動産登記の申請以外の利用】

一覧図の写しの提供を持って戸除籍謄抄本の提供に代えることが出来ることを法定しているものには、本来の目的である不動産登記手続きや相続税の申告手続きがありますが、その他の手続きについては提出先の任意です。

ただ、市区町村役場や銀行、郵便局に利用促進のポスターが張られているところを見ると、被相続人名義の預貯金の解約手続きや株式の相続手続きなど、様々な場面で活用されています。

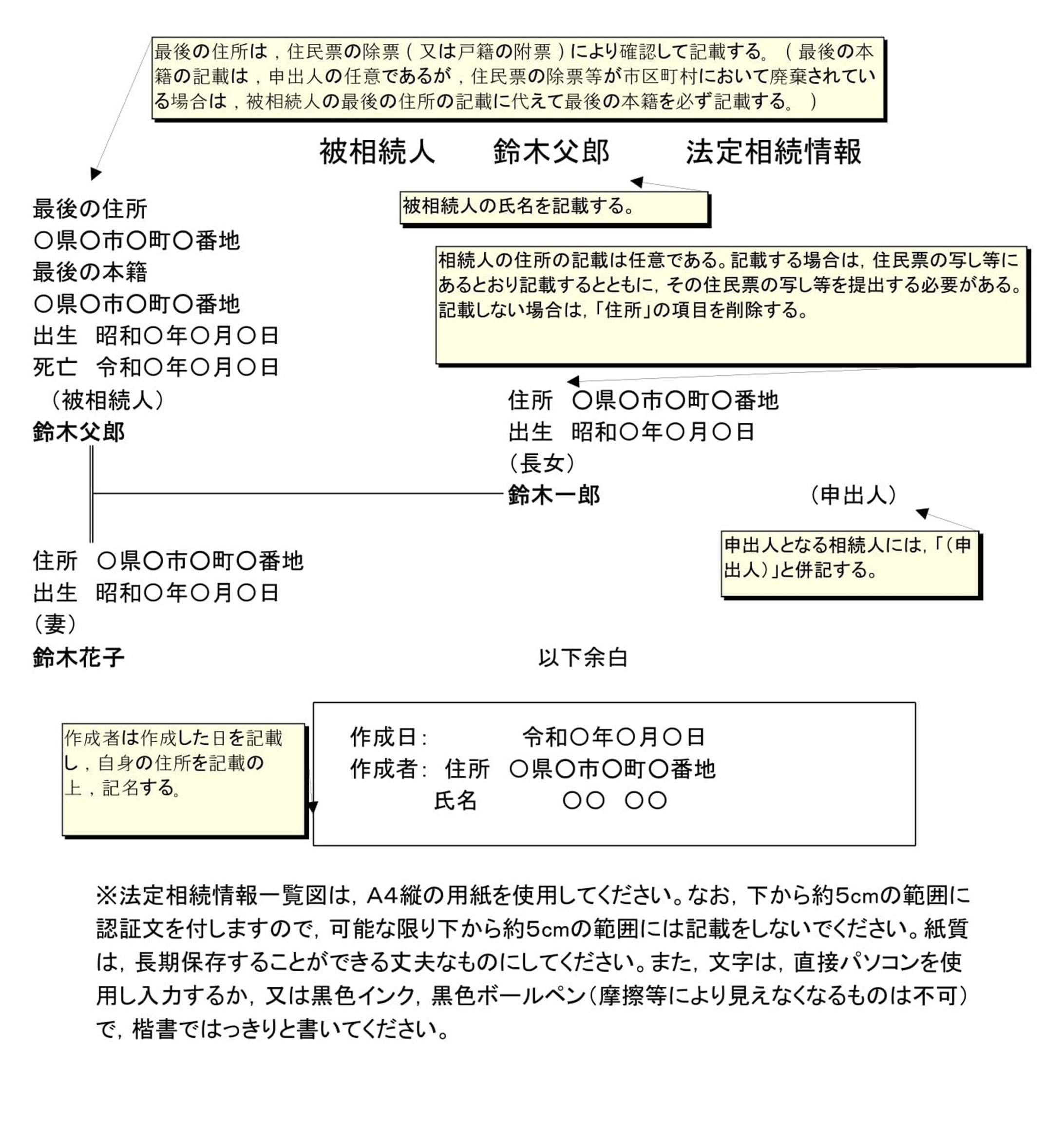

法定相続情報一覧図

法定相続情報証明制度を利用するには、申出者である相続人が自分で「法定相続情報一覧図」を作成しなけれななりません。といっても、私たち行政書士が委任による代理人として申出の手続きを行います。

(なお、代理人については、行政書士・弁護士・司法書士・土地家屋調査士・社会保険労務士・弁理士・海事代理士に依頼することができます)

一覧図は、家系図のような表です。

以下のひな形のように被相続人と相続人の氏名、生年月日、住所、出生日を書きます。

被相続人に関しては、本籍地と死亡年月日の記載も必要です。

法定相続人は、被相続人の亡くなってから生まれるまでの全ての戸籍謄本を集めることが必要です。

相続人になる可能性のある人は配偶者、子、親、兄弟姉妹でしょう。これ以外には、養子縁組や、認知した子も相続人となります。

相続人の中にすでに亡くなっている人がいると、代襲相続が発生してその子供に相続権が移ります。

この場合、孫などの代襲相続人については記載しますが、子供などの被代襲者の名前は記載が不要です。

また、相続廃除を受けた人は記載する必要がありません。

【注意事項】

家督相続を受けている場合は、続柄に家督相続人である旨を併記します。

この場合、孫などの代襲相続人については記載しますが、子供などの被代襲者の名前は記載が不要です。

また、相続廃除を受けた人は記載する必要がありません。

相続関係説明図と法定相続情報一覧図との違い

法定相続情報一覧図は、法務局で認証を受ければ戸籍謄本の代わりに提出することができるものです。

相続関係説明図は不動産の相続登記との関係でのみ使用するのに対して、法定相続情報一覧図は相続手続き全般で使用することができます。

『相続と終活の相談室 オフィスなかいえ』では、相続手続き全般で使用するので、法定相続情報一覧図を使っています。

法定相続情報一覧図により、銀行の預貯金の解約、相続登記、相続税の申告等で使うことができます。

法定相続情報証明制度新設の背景

法定相続証明制度が新設された背景には、所有者が判明しない不動産の増加が挙げられます。このような所有者が不明という問題により、公共事業の用地取得や空き家の放置、遊休農地の発生、農地集約化の妨げ、森林の適正な管理が出来ないなど、様々な問題が生じているのです。

遺産分割や相続登記がなされないうちに相続人に更に相続が発生し、それが何代にもわたることで、解決が一層難しくなっているケースも少なくありません。

このような背景から、相続登記を促進するために、「法定相続情報証明制度」が新設されたのです。

法定相続情報証明制度は、相続登記手続きに限らず、相続に起因する「その他の手続き」も使えるように想定されています。

一覧図の写しの提供を持って戸籍・除籍/謄本・抄本、の提供に代えることが出来ることを認めているのが、銀行の預貯金の解約手続きや株式の相続手続き等、いろんな場面で活用されています。

法定相続情報証明制度を利用できる場面

法定相続情報を利用して、以下の手続きができます。

法務局での不動産の名義変更

銀行、郵便局での預貯金の払戻し、名義変更

株式、投資信託などの名義変更

相続した自動車や船の名義変更

税務署での相続税申告、納税

申出の方法

法定相続情報一覧図を作成して、他の必要書類を揃えたら、管轄の法務局に提出しましょう。

管轄の法務局は、以下から選べるので、最も便利な法務局を利用できます。

被相続人の死亡時の本籍地

被相続人の最後の住所地

申出人の住所地

被相続人名義の不動産の所在地

持参だけでなく、郵送でも申出が可能です。

また、申出には費用がかかりません。

申出をすると、2、3日から1週間くらいで法務局が認証印を押した「法定相続情報証明書」を交付してくれます。

いろいろな手続で使えるので、必要な枚数を申請しましょう。

証明書が交付されると、申出時に提出した戸籍謄本等は返還されます。(申出人の身分を確認できる書類以外)

遺産分割協議

【用語説明】

財産調査に基づいて財産目録を作成したら、相続人全員による遺産を分割する話し合いを行わなければなりません。これを遺産分割協議といい、相続人全員での協議によって決めることが前提です。

・相続人に未成年者がいて、その子を除いた相続人で話し合ったとか、

・悪意なく隠し子がいた場合、その子を除いて話し合ったとか、

・行方不明の相続人がいて、仕方ないから除いて話し合ったとか、

・相続人の認知症の人がいて、その人を除いて話し合ったとか、

は、認められず、無効となります。

【注意事項】

相続が開始されると(被相続人が亡くなると)、すべての相続財産は相続人全員の共有となり、共有の相続財産を分けていく手続きが遺産分割です。

遺産分割には、①現物分割、②代償分割、③換価分割、④共有分割という4つの方法があります。

①の現物分割とは、相続人どうしで相続する金額や割合などを定めて、遺産そのものを分割する方法です。

主な遺産が持ち家だけという場合は簡単に分けることが出来ません。

そこで、相続分に応じて持ち家を相続人の共有にすることがあります。しかし、共有となると建替えや売却を検討するときにも、共有者全員の同意が必要となります。この、共有分は他人に譲渡できるし、債権者が差し押えをすることもできるので、トラブルのもとになりかねません。

②の代償分割とは、相続人の1人が遺産を取得して、その代償として他の相続人に金銭などを支払う方法です。

遺産を現物分割できないような場合、この方法が使われたりします。

③の換価分割とは、相続した遺産を金銭に変えて(換価)、その金銭を分割する方法です。代償分割するための資金がない場合、持ち家を誰も相続したくない場合、納税のための資金を現金で確保したい場合などに検討されています。

ただし、持ち家を売却するための手間と費用がかかり、売却益があれば譲渡所得税と住民税の課税対象になる点には注意が必要です。

④の共有分割とは、遺産を特定の相続人に単独で取得させず、相続人間の共有とする方法です。

例えば、被相続人が耕作していた農地を、相続人が共同で耕作するような場合や賃貸物件があり、その物件を売らずに家賃を将来にわたって得たい場合です。

【コラム】換価分割

日本のお金持ちが住んでいることで有名な田園調布ですが、むかしはもっと大きな区画で住んでいたようです。その後世代が代わることで、相続税を払いきれなくて換価分割がすすみ、または共有分割することにより、その大きな土地を小さく分けることで、今のように小さい(それでも十分大きいのですが)住宅地になっています。とはいっても、今でも十分に大きな区画ですが。

大きな敷地の住宅地でも起きている、1軒の敷地を2つに分けることは、結局どこでも起きていますが、それは不動産業者の問題でもあります。

ここで、協議がまとまったら、遺産分割協議書を作成します。

この遺産分割協議書は、専門知識を持った行政書士に依頼ください。「相続と終活の相談室 オフィスなかいえ」が預金や相続登記の円滑な名義変更を実現させます。

相続人に認知症等判断能力のない方がいる場合の遺産分割協議

相続人の中に意思判断能力のないもの(例えば認知症の方)が一人でもいる場合、遺産分割協議はできません。遺産分割協議は相続人全員に判断能力が備わっていることが大前提だからです。遺産分割協議書に印鑑を押させるような行為をした場合は無効となります。

相続人の中に認知症等で判断能力が十分でない方がいる場合、そのままでは遺産分割協議はできません。遺産分割協議書に印鑑を押させるような行為をした場合は無効となります。

相続手続きは、相続人全員が遺産分割に同意しなければなりません。したがって、意思能力が困難な方がいる場合は、それに代わって遺産分割協議に参加する代理人が必要になります。それが後見人です。

後見人については、その人に代わって家庭裁判所に後見開始の申立てを行い、その人の成年後見人を選任してもらう必要があります。そのとき家庭裁判所から、「2~3ヶ月かかります」と言われるかもしれません。

後見人が選任されて、初めて後見人を含めた遺産分割協議を行います。 手間だけでも大変なのですが、農地が相続財産の場合、もっと大きな問題が発生します。

成年後見人は本人の利益を損なうことができないので、遺産分割協議にあたっても、法定相続分を確保することが原則となります。その場合、農地が共有財産となってしまいまう可能性が高くなります。

本来その農地を継ぐべき人が、その農地についての意思決定権が成年後見人にもわたってしまい、自由な決定をすることができなくなります。

他に代償分割するだけの現金預金があれば別ですが。

相続人に行方不明者がいる場合の遺産分割協議

相続人の中に行方不明者がいる場合は、

①不在者の失踪宣告をする

②不在者の財産管理人を選任する

のどちらかを選ぶことになります。

①不在者の失踪宣告をする

失踪宣告をすることによって、行方不明の相続人は死亡したものとみなされますので、相続財産の名義変更等遺産分割手続きだ出来るようになります。

但し、失踪宣告をしても行方不明者の相続分が消えてしまうわけではありません。本人が後日出てきたときは、相続分を請求することが出来ます。

②不在者の財産管理人を選任する

家庭裁判所に不在者財産管理人の選任してもらいます。不在者財産管理人は、不在者の財産を管理したり、不在者の代わりに遺産分割協議に参加することになります。

相続人に未成年者がいる場合の遺産分割協議

未成年者は、相続人であっても遺産分割協議に参加できません。その場合、未成年者の代理人を立て、代理人が遺産分割協議をする、が考えられます。

その場合は、特別代理人を選任する申し立てを、家庭裁判所に行います。

相続人の中に未成年者がいる場合、未成年者が法律行為をするには、その法定代理人の同意を得なければなりません。

未成年者が法律行為を行う場合は、通常は親権者が未成年者の法定代理人として法律行為を行います。

しかし、親と子がともに相続人である場合、親が子の法定代理人として自分自身と協議することになってしまいます。これでは、利益相反が生じ、子の相続人としての利益が損なわれてしまう恐れがあります。

したがって、親権を行う父または母とその子との利益が相反する行為については、親権を行うものは、その子のために特別代理人を選任することを家庭裁判所に申し立てなければなりません。

また、未成年者の子供だけが相続人になる場合でも、複数の子供の代理人に一人の親がなることも禁止されています。

これにより、遺産分割協議は、親権を行う親と、子の特別代理人との間で行われることとなります。

家庭裁判所が特別代理人を決定するにあたっては、未成年者との関係や利害関係の有無などの適格性が考慮され、未成年者の利益を保護するための職務を適切に行えるかどうかが判断されます。

申立書には、特別代理人の候補者名を記載することができますが、家庭裁判所がこれに拘束されるわけではなく、家庭裁判所独自の判断により特別代理人が決定されます。

遺留分

遺言書は亡くなった方の強力な意思のメッセージです。

しかし、被相続人に遺産に対して完全な自由を認めてしまえば、相続人が最低限の遺産すら確保できないというケースが生まれてしまいます。

しかし、残された遺族の生活保護も守らなければなりません。それで遺留分です。

【用語説明】

遺留分とは、亡くなった被相続人の兄弟姉妹以外の近しい関係にある法定相続人に最低限保障される遺産取得分です。

例え遺言書に書かれていなくても、最低限相続できる割合のことです。

被相続人(財産を残す人)が遺言書を書いていて、そこに特定の人に財産のすべてを残すと書いていた場合、被相続人の書いていることは尊重しなければなりませんが、他の法定相続人(相続をする権利がある人)にも相続を受ける権利があります。

そこで遺留分です。遺留分とは、法定相続人(兄弟姉妹以外)に認められた最低限の遺産取得分のことで、遺言よりも優先されます。

民法は、被相続人と密接な関係のある人を法定相続人と定めて遺産相続をさせることにより、なるべく被相続人に近かった人が遺産を引き継げるように配慮していますが、反面、被相続人自身の意思も尊重しなければならないので、遺言や贈与によって財産を処分する自由も認めています。

しかし、完全な自由が認められてしまったら、相続人の期待があまりに裏切られてしまうので、法律は、一定の範囲の近しい相続人に遺留分を認めたのです。

例えば、「すべての財産を○○に贈与する」という遺言があっても、配偶者及びご子息はある割合の遺産をもらう権利を持っています。

法定相続人が遺留分減殺請求をすれば法定相続分の1/2を請求することができるのです(法定相続人が父母だけの場合は1/3)。これが遺留分です。ただし、遺留分は請求しなければ認められません。当然にもらえるものだと思っていても、請求しなければなにも起こりません。しかし、難しいことをする必要はなく、相手方に「請求」をすればいいのです。証拠を残すために「内容証明郵便」を使って請求しましょう。

その遺留分の割合は、「直系尊属(実の父母)のみが法定相続人になる場合には、3分の1、それ以外の場合は2分の1」(民法1028条)と決められています。

つまり、配偶者は1/2×1/2=1/4、子供が2人いる場合は、それぞれ1/4×1/2=1/8を請求することができるのです。

この一定の範囲の法定相続人ですが、配偶者と直系の子や親のことを言い、第3順位の兄弟姉妹は入っていません。

留分を請求した者は、遺贈や贈与を受けた者に対し、遺留分侵害額に相当する金銭の請求をすることが出来るようになります。しかし、遺贈や贈与を受けた者が金銭を直ちに準備することが出来るとは限りません。その場合、裁判所に対し、支払期限の猶予を求めることが出来ます。

これは、不動産だけをもらった人が、遺留分を請求されても金銭をもらっていないので、自分自身に金銭の余裕がなければ払うことができません。今後も金銭の余裕が生まれてこなければ、結局その不動産を売らざるを得ないかもしれません。そのために、裁判所に支払期限の猶予を求めるのです。

この遺留分侵害額請求権は、「相続開始と遺留分侵害の事実」を知ってから「1年以内」に遺留分を請求する必要があります。

「納得できない」等不満があるのであれば、この1年以内に話し合いを持ちましょう。

| 法定相続人 | 法定相続分 | 遺留分 |

|---|---|---|

| 妻 | 1/2 | 1/4 |

| 子 | 1/2 | 1/4 |

| 妻 | 2/3 | 2/6 |

| 父母 | 1/3 | 1/6 |

| 妻 | 3/4 | 1/2 |

| 兄弟姉妹 | 1/4 | なし |

| 妻 | 全部 | 1/2 |

| 子 | 全部 | 1/2 |

| 父母 | 全部 | 1/3 |

| 兄弟姉妹 | 全部 | なし |

遺留分制度の改正(2019年7月1日施行)

遺留分を請求された者は、遺贈や贈与を受けた者に対し、遺留分侵害額に相当する金銭の請求をすることが出来るようになります。しかし、遺贈や贈与を受けた者が金銭を直ちに準備することが出来るとは限りません。その場合、裁判所に対し、支払期限の猶予を求めることが出来ます。

遺留分請求できない人

遺留分請求ができない人はどういった人でしょう。

兄弟姉妹

兄弟姉妹が相続人になっている場合には、遺留分の請求が認められません。

兄弟姉妹は子供、親に次ぐ第三順位の法定相続人ですが、子供や親といった直系の親族と比較すると、被相続人との関係が薄いためです。

相続放棄した人

当然といえば当然ですが、相続放棄をした人についても、遺留分は認められません。

※相続放棄とは、遺産相続をしない人です。この場合、預貯金などのプラス財産だけでなく、借金その他の負債も一切相続しません。家庭裁判所に相続放棄の申述をすることです。

これにより、その人は始めから相続人でなかったことになるので、この相続の一切の権利を失い、遺留分も認められなくなります。

相続放棄をした場合、その人は始めから相続人ではなかったということになるので、代襲相続も発生しません。例えば、子どもが相続放棄をした場合、孫が代襲相続することはなく、孫にも遺留分請求をすることは認められていません。

相続欠格者

相続欠格者も遺留分の請求が認められません。

※相続欠格者の要件は、

・相続人が被相続人や同順位以上の相続人を殺害して有罪となった

・相続人が、被相続人の殺害を知っても刑事告訴しなかった

・相続人が被相続人に無理やり遺言書を書かせ、又は訂正させた

・相続人が遺言を隠した、または処分した

これらにあてはまる場合、何もしなくても相続人は当然相続欠格者となります。相続欠格者になったら、その人は遺産を相続できなくなるので、遺留分も請求することはできません。

ただ、相続欠格者の場合は、欠格事由はその人固有の問題ですので、代襲相続は起こります。

相続人廃除された人

相続人として廃除された人です。相続人の廃除とは、著しい非行があった場合に、その相続人から相続権を奪うことです。

※相続人廃除の要件

・相続人が被相続人に虐待行為や重大な侮辱行為をした場合

・推定相続人に著しい非行があった場合

これら、相続人の廃除は、当然に認められるものではありません。

相続人自身が、特定の相続人を廃除する意思をもって、家庭裁判所に推定相続人廃除の申立てをする必要があります。家庭裁判所で廃除が認められたら、審判所が送付されてきます。それを市町村役場に持って行って相続人の廃除を行います。

相続税

相続税には基礎控除があります。

基礎控除額=3000万円+600万円×法定相続人の数

この金額以内であれば、課税されません

国税庁のホームページでは下記のように書いています。

相続税の一般的な計算は、次の順序で行います。

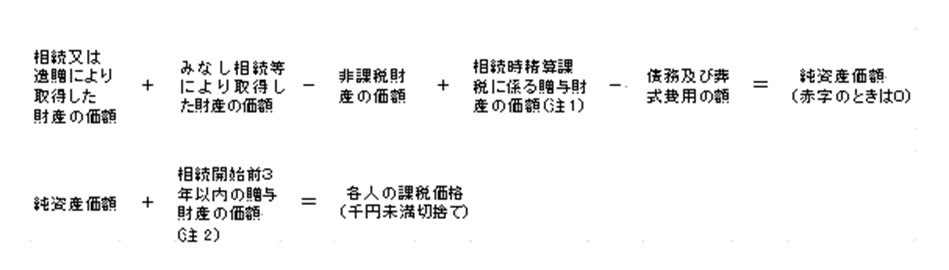

各人の課税価格の計算

まず、相続や遺贈及び相続時精算課税の適用を受ける贈与によって財産を取得した人ごとに、課税価格を次のように計算します。

(注)

- 相続時精算課税の特定贈与者(相続時精算課税に係る贈与者をいいます。)が死亡した場合には、相続時精算課税の適用者(受贈者)が特定贈与者から相続又は遺贈により財産を取得しない場合であっても、相続時精算課税の適用を受けた贈与財産は相続又は遺贈により取得したものとみなされ、贈与の時の価額で相続税の課税価格に算入されることになります。

- 相続又は遺贈により財産を取得した相続人等が、相続開始前3年以内にその被相続人からの暦年課税に係る贈与によって取得した財産の価額をいいます。

相続税の総額の計算

相続税の総額は、次のように計算します。

イ 上記1で計算した各人の課税価格を合計して、課税価格の合計額を計算します。 各相続人の課税価格の合計 = 課税価格の合計額

ロ 課税価格の合計額から基礎控除額を差し引いて、課税される遺産の総額を計算します。

課税価格の合計額 - 基礎控除額(3,000万円 + 600万円 × 法定相続人の数) = 課税遺産総額

(注)

①法定相続人の数は、相続の放棄をした人がいても、その放棄がなかったものとした場合の相続人の数をいいます。

②法定相続人のなかに養子がいる場合の法定相続人の数は、次のとおりとなります。

(1)被相続人に実子がる場合は、養子のうち1人までを法定相続人に含めます。

(2)被相続人に実子がいない場合は、養子のうち2人までを法定相続人に含めます。

ハ 上記ロで計算した課税遺産総額を、各法定相続人が民法に定める法定相続分に従って取得したものとして、各法定相続人の取得金額を計算します。

課税遺産総額 × 各法定相続人の法定相続分 = 法定相続分に応ずる各法定相続人の取得金額(千円未満切り捨て)

ニ 上記ハで計算した各法定相続人ごとの取得金額に税率を乗じて相続税の総額の基となる税額を算出します。

法定相続分に応ずる各法定相続人の取得金額 × 税率 = 算出税額

ホ 上記ニで計算した各法定相続人ごとの算出税額を合計して相続税の総額を計算します。

各法定相続人ごとの算出税額の合計=相続税の総額

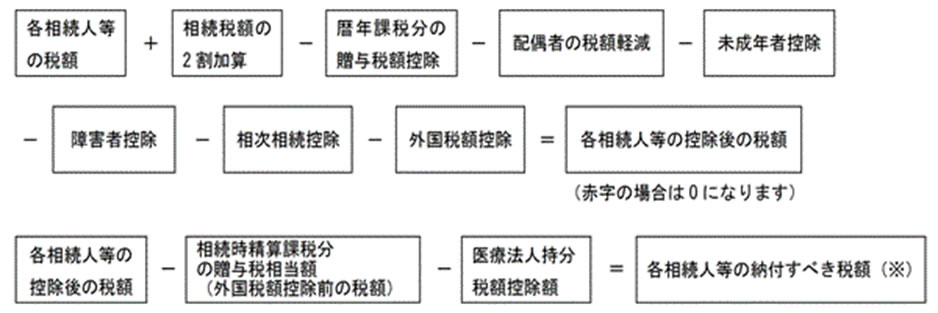

各人ごとの相続税額の計算

上記2で計算した相続税の総額を、財産を取得した人の課税価格に応じて割り振って、財産を取得した人ごとの税額を計算します。

相続税の総額 × 各人の課税価格 ÷ 課税価格の合計額 = 各相続人等の税額

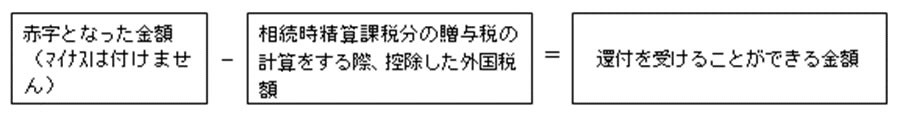

各人の納付税額の計算

上記3で計算した各相続人等の税額から各種の税額控除額を差し引いた残りの額が各人の納付税額になります。

ただし、財産を取得した人が被相続人の配偶者、父母、子供以外の者である場合、税額控除を差し引く前の相続税額にその20%相当額を加算した後、税額控除額を差し引きます。

なお、子供が被相続人の死亡以前に死亡しているときの孫(その子供の子)については、相続税額にその20%相当額を加算する必要はありませんが、子供が被相続人の死亡以前に死亡していない場合の被相続人の養子である孫については加算する必要があります。

各種の税額控除等は次の順序で計算します。

(注) 相続時精算課税分の贈与税相当額を控除した結果、赤字の場合又は「0」のときには、医療法人持分税額控除額は「0」となります。

※ 各相続人等の納付すべき税額が赤字の場合

生命保険の非課税枠

生命保険の非課税枠=500万円×法定相続人の数

※ただし、保険料負担者と被保険者が同一で、死亡保険受取人が相続人だった場合

被相続人の死亡によって取得した生命保険金や損害保険金で、その保険料の全部又は一部を被相続人が負担していたものは、相続税の課税対象となります。

この死亡保険金の受取人が相続人(相続を放棄した人や相続権を失った人は含まれません)である場合、全ての相続人が受け取った保険金の合計額が次の算式によって計算した非課税限度額を超えるとき、その超える部分が相続税の課税対象になります。

500万円 × 法定相続人の数 = 非課税限度額

なお、相続人以外の人が取得した死亡保険金には非課税の適用はありません。

(注)

- 法定相続人の数は、相続の放棄をした人がいても、その放棄がなかったものとした場合の相続人の数をいいます。

- 法定相続人の中に養子がいる場合、法定相続人の数に含める養子の数は、実子がいるときは1人、実子がいないときは2人までとなります。

法定相続人の数に含める養子の数の制限については、次を参考にしてください。

生命保険の非課税枠を計算する法定相続人の数

被相続人に養子がいる場合、以下の人数のみを法定相続人に含めることができます。

①被相続人に実子がいる場合・・・1名

②被相続人に実子がいない場合・・2名

配偶者居住権(2020年4月1日施行)

配偶者が相続開始時に被相続人所有の建物に居住していた場合に、配偶者は、遺産分割において配偶者居住権を取得することにより、終身又は一定期間、その建物に無償で居住することが出来ます。また、被相続人が遺贈等によって配偶者に配偶者居住権を取得させることもできます。

例を挙げて説明すると、被相続人が2000万円の自宅と現金3000万円をもっていたとします。相続人はその配偶者と息子の二人です。

その配偶者は、配偶者居住権と預貯金2500万円を相続すると、その子は負担付き所有権(2000万円)と預貯金500万円を相続することになります。

配偶者は、居住建物の所有者ではないので、固定資産税は所有者である息子が払うことになります。

配偶者は自宅での居住を継続しながらその他の財産も相続できるようになります。

今までは、配偶者が自宅を相続しようとすると、2000万円の自宅と500万円の預貯金を相続せざるを得ませんでした。

婚姻期間が20年以上の夫婦間における居住用不動産の贈与等に関する優遇措置(2019年7月1日施行)

婚姻期間が20年以上である夫婦間で居住用不動産(居住用建物又はその敷地)の遺贈又は贈与がされた場合については、原則として、遺産分割における配偶者の取り分が増えることになります。

このような規定を設けることにより、配偶者は、より多くの財産を取得することが出来る。

例で説明すると、相続人が配偶者と子2人。遺産が居住用不動産2000万円、その他の財産6000万円。配偶者に対する贈与 居住用不動産2000万円。

居住用不動産は、生前贈与分について相続財産とみなす必要がなくなる結果、配偶者の遺産分割における取得額は、8000万円×1/2=4000万円、となり、最終的な取得額は、4000万円+2000万円=6000万円となり、贈与がなかったとした場合に行う遺産分割より多くの財産を最終的に取得できることになる。

今現在、夫婦で自宅を共有名義にしている方が多いと思うのですが、、どちらか一方が認知症になりかけていた場合、すぐさま、この贈与を行うことで、資産の凍結を防ぎ、残された一方が自宅を売却することで、そのお金を施設なり、ご自分の生活費に充てることを考えてもいいのではないでしょうか。

遺産分割前の相続預貯金の払戻し制度(2019年7月1日施行)

預貯金が遺産分割の対象となる場合に、各相続人は、遺産分割が終わる前でも、一定の範囲で預貯金の払戻しを受けることが出来るようになりました。

遺産分割における公平性を図りつつ、相続人の資金需要に対応できるよう、以下の2つの制度を設けました。

①預貯金債権の一定割合(金額による上限あり)については、家庭裁判所の判断を経なくても金融機関の窓口における支払いを受けることが出来る。

相続開始時の預貯金債権の額(口座基準)×1/3×(当該払戻しを行う共同相続人の法定相続分)=単独で払い戻しをすることが出来る額

※ただし、1つの金融機関から払い戻しが受けられるのは150万円まで。

②預貯金債権に限り、仮払いの必要性があると認められる場合には、他の共同相続人の利益を害しない限り、家庭裁判所の判断で仮払いが認められるようになった。

特別の寄与の制度(2019年7月1日施行)

相続人以外の被相続人の親族が無償で被相続人の療養看護等を行った場には、相続人に対して寄与度に応じた金銭(=特別寄与料)の請求をすることが出来ます。

これまでは、相続人以外の被相続人の親族がいくら被相続人に療養看護等を行ったとしても、相続人ではないため、相続財産を取得することはできませんでした。

しかし、療養看護に尽くした被相続人の親族が相続財産を一切取得できない一方で、療養看護を全く行っていない相続人が相続財産を取得するということで、不公平ではないかと考えらていました。

この場合、遺言でもない限り、どうしようもない状態です。

それで、療養看護に尽くした被相続人の親族が相続人に対して金銭を請求できるようにし、相続財産の公平な分配を図ろうとしたのが特別の寄与の制度です。

これは逆を言うと、請求しないと貰えないということです。

例えば、先に亡くなった長男の妻が、その長男の父の療養看護等を行っていたとして、相続開始後、長男の妻は、相続人に対して、金銭の請求をすることが出来る、というものです。長男の妻は相続権がないので、長男が先に亡くなっていたとしても、今までは無報酬でしたが、この制度により請求権が発生するようになりました。子供がいれば代襲相続で子には相続権はありますが、あくまでも子供だけです。

しかし、長男の妻が、果たしてその請求を出来るかどうか疑問です。

特別の寄与の制度の請求権者は、相続人以外の被相続人の「親族」です。その親族とは、6親等内の血族、配偶者、3親等以内の姻族です。

特別寄与料を請求するためには、「被相続人に対して無償で療養看護その他の労務を提供したことにより被相続人の財産の維持又は増加について特別の寄与をした」ことが必要です。

-「無償」という要件-

たとえ、無償ではなくても、得ていた利益が提供した労務と比べて著しく低いときは、「無償」といってよいと考えられています。

「療養看護その他の労務を提供したことにより被相続人の財産の維持又は増加」という要件

「療養看護」や「労務の提供」と相続財産の維持・増加との間に因果関係が認められることが必要です。

たとえば、「親族が監護してくれたおかげで、ヘルパーを依頼した場合の費用の支出を免れた」というような関係が必要です。単に精神的な支えになっていたというだけでは足りません。

-「特別の寄与」という要件-

労務の提供をした者の貢献に報いるのが相当といえる程度の顕著な貢献があったかどうかという観点から判断されます。

特別寄与料の相場 療養看護型 特別寄与料の相場(計算方法)

寄与料=介護日数×介護報酬相当額×裁量割合

※介護日数=入院や施設入所している日数は除かれ、デイサービスや介護サービスを受けた期間も除かれます。

※介護報酬相当額=基本的には、介護保険制度で要介護度に応じて定められている介護報酬基準額によります。概ね1日5000円~8000円程度です。

※裁量割合=元々、親族には扶養義務があり、介護等の専門家ではないため、費用を控えめに計算しており、0.5~0.9を乗じます。実質的には0.7が採用されることが多いです。

特別寄与の相場 当事者で決める場合

上記2点は、家庭裁判所が特別寄与料を判断する際の相場です。

当事者の協議で決める場合は、当事者が納得すればいくらでもかまいません。

上記式を参考に金額等を変更しても、上記式にこだわらずに合意してもかまいません。

ただ、特別の寄与は寄与分とは異なり、遺産分割とは別問題ですので、遺産分割協議の中で決めるのではありません。

ご自分で相続登記をされる方へ

相続登記申請書の書き方

相続登記は以下のように書いて申請いたします。

なお、私たち行政書士は、登記のお手伝いをすることが禁じられていますので、ご了承ください。

書く内容は、行政書士に書いてもらった遺産分割協議書の不動産のところを、そのまま書き写せばよいですし、不動産番号を記載すれば、それから後は省略できます。不動産番号は行政書士が調べており、遺産分割協議書に記入されています。簡単な申請書です。

また、この申請書は郵送でも受け付けています。

法務局は平日しか開いていませんので、郵送申請は便利です。

登 記 申 請 書

登記の目的 所有権移転

原 因 令和3年6月1日相続 (注1)

相 続 人 (被相続人 法 務 太 郎)(注2)

○○郡○○町○○34番地

(住民票コード12345678901)(注3)

(申請人) 持分2分の1 法 務 一 郎 印(注4)

○○市○○町三丁目45番6号

(申請人) 持分2分の1 法 務 温 子 印

連絡先の電話番号00-0000-0000(注5)

添付情報

登記原因証明情報(注6)住所証明情報(注7)

登記識別情報の通知を希望しません。(注8)

令和3年2月1日申請 ○○ 法 務 局(又は地方法務局)○○支局(又は出張所)

課税価格 金2,000万円(注9)

登録免許税 金80,000円(注10)

不動産の表示(注11)

不動産番号 1234567890123(注12)

所 在

地 番

地 目

地 積

不動産番号 0987654321012

所 在

家屋番号

種 類

構 造

床 面 積

※全部に目を通す必要はありません。必要なところだけ読めばいいです。

<記載における注意事項等>【全様式共通の注意事項はこちら】

(注1) 遺言書が書かれた日ではなく,被相続人(死亡した方)が死亡した日(戸籍上の死亡日)を記載します。

(注2) 被相続人(死亡した方)の氏名を記載します。

(注3) 住民票コード(住民基本台帳法第7条第13号に規定されているもの)を記載した場合,添付情報として住所証明情報(住民票の写し)の提出を省略することができます。

(注4) 相続する持分,相続人の住所及び氏名を記載し,申請人(相続人の1人が申請することもできますが,その場合,申請人にならない方には登記識別情報が通知されません。)が末尾に押印します(認印で結構です。)。相続人の住所及び氏名は,住民票の写しに記載されているとおりに正確に記載してください。持分は,遺言書に記載されている持分と一致している必要があります。

(注5) 申請書の記載内容等に補正すべき点がある場合に,登記所の担当者から連絡するための連絡先の電話番号(平日日中に連絡を受けることができるもの。携帯電話の番号を含む。)を記載します。

(注6) 登記原因証明情報として,遺言書及び被相続人が死亡した事実が分かる被相続人の戸籍全部事項証明書(戸籍謄本)又は除籍全部事項証明書(除籍謄本)並びに相続人であることが分かる相続人の戸籍全部(個人)事項証明書(戸籍謄抄本)を添付します(被相続人が死亡した日以後の証明日のものが必要です。)。被相続人の死亡の記載がある戸籍全部事項証明書(戸籍謄本)等と重複するものがある場合には,重ねて提出する必要はありません。

戸籍全部事項証明書(戸籍謄本)等の集め方が分からない場合には,本籍地又は最寄りの市区町村役場にお問い合わせください。

また,被相続人の最後の氏名及び住所が登記記録上の氏名及び住所と異なる場合や被相続人の本籍が登記記録上の住所と異なる場合には,被相続人が登記記録上の登記名義人であることが分かる被相続人の本籍の記載のある住民票の除票又は戸籍の附票の写し等が必要となります。

「相続関係説明図」を提出された場合には,戸籍全部事項証明書(戸籍謄本)等の原本をお返しすることができます(注15参照。)。遺言書については,別にその謄本を提出する必要があります。

(注7) 申請に係る不動産を相続することになった相続人全員の住民票の写しです。住民票コードを記載した場合(注3)は,提出する必要はありません。

(注8) 登記識別情報の通知を希望しない場合には,□にチェックをします。

(注9) 課税価格,登録免許税の計算方法は,「登録免許税の計算

(http://houmukyoku.moj.go.jp/homu/content/001188808.pdf)」を参照してください。

なお,登録免許税が免除される場合には,課税価格の記載は不要です。

(注10) 登録免許税額を記載します。登録免許税が免除される場合には,登録免許税額の記載に代えて免除の根拠となる法令の条項を記載します。また,登録免許税が軽減される場合には,登録免許税額の記載に加えて軽減の根拠となる法令の条項を記載します(免除又は軽減について証明書の提供が必要な場合は,申請書と共に証明書を提出する必要があります。)。

なお,登録免許税を現金納付する場合はその領収書を貼り付けた用紙を,収入印紙で納付する場合には収入印紙(割印や消印はしないでください。)を貼り付けた用紙を,申請書と一括してつづり,申請人又はその代理人がつづり目に必ず契印をしてください(注13)参照。なお,申請人が2人以上いる場合は,そのうちの1人が契印することで差し支えありません。)。

(注11) 登記の申請をする不動産を,登記記録(登記事項証明書)に記録されているとおりに正確に記載してください。

(注12) 不動産番号を記載した場合は,土地の所在,地番,地目及び地積(建物の所在,家屋番号,種類,構造及び床面積)の記載を省略することができます。

(注13) 申請書が複数枚にわたる場合は,申請人又はその代理人は,各用紙のつづり目に必ず契印をしてください(申請人が2人以上いる場合は,そのうちの1人が契印することで差し支えありません。)。

(注14) 「相続関係説明図」が提出された場合には,申請書に添付した登記原因証明情報として提出された戸籍全部(個人)事項証明書(戸籍謄抄本),除籍事項証明書(除籍謄本)を,登記の調査が終了した後にお返しすることができます(これを原本還付の手続といいます。)。

(注15) 代理人に登記の申請を委任する場合の委任状の様式は,4ページのとおりです(この場合,申請書に代理人についての記載等が必要です。)。

(注16)委任者の印は,認印で結構です。

*お知らせ

相続登記をしないままにしておくと,相続人に更に相続が発生するなどして,登記の手続をするのに必要な関係者が増え,手続が複雑になる場合もあります。相続登記は,できる限り早く済ませましょう。

02

当事務所が提供する基礎知識

Basic Knowledge

-

相続財産調査

■相続財産調査とは相続にあたり、相続の対象となる財産は何が存在するのかを明らかにする必要があります。これを調べ […]

-

家族信託とは

■家族信託の仕組み信託とは、信頼のおける人に自分の財産を預けて管理・運用させることをいいます。財産を託す人のこ […]

-

相続人調査

■相続人の調査とは相続人の調査とは、相続の発生に際し、相続人が誰なのかを特定することをいいます。基本的に相続人 […]

-

公正証書遺言の効力|...

■公正証書はどんなときに無効?公正証書遺言は、自筆証書遺言や秘密証書遺言といった他の遺言方式と比較すると、公証 […]

-

相続の方法

相続の方法相続とは【用語解説】相続とは、人が死亡すると、その亡くなった人(被相続人)が保有していた全ての財産や […]

-

不動産を家族信託する...

高齢化が進み、親の認知症などによって、財産の管理などが困難になるケースが増えてきています。そうした状況において […]

03

よく検索されるキーワード

Search Keyword

04

資格者紹介

Staff

行政書士・家族信託専門士・生前整理診断士中家 好洋(なかいえ よしひろ)

大切な人を守る「遺言」について、専門の行政書士がサポートします

ご本人、ご家族のご意向を丁寧にお伺いしながらワンストップでサポートし、それぞれに合った終活や相続に関するサポートを提供しています。

笑顔で過ごせるために、安心できる遺言書の書き方はもちろん、終活に関わる小さな悩みからお話を伺います。

- 所属団体

-

- 千葉県行政書士会

05

事務所概要

Office Overview

| 事務所名 | 相続と終活の相談室 |

|---|---|

| 行政書士 | 中家 好洋(なかいえ よしひろ) |

| 所属 | 千葉県行政書士会 |

| 所在地 | 〒270-1350 千葉県印西市中央北1-3-3 CNCビル1階 |

| TEL/FAX | TEL:0120-47-3307 / FAX:0476-37-4188 |

| 営業時間 |

平日 :8:30~18:00 土曜日:8:30~15:00 (事前予約で時間外対応可能です) |

| 定休日 | 日・祝日 (事前予約で休日対応可能です) |

| アクセス | 千葉ニュータウン中央駅北口から470m、徒歩6分 |

06

コラム

Column