目次

家族信託の説明動画

家族信託の簡単な説明動画

家族信託とは

家族信託で出来ること

家族信託~よくあるご質問

以上で、大まかな内容は理解できたでしょうか。

最初は、大まかで結構です。

家族信託の仕組み

家族信託とは

「家族信託って何?」と聞かれて説明できますか?

最近、週刊誌やテレビで耳にする言葉ですが、いま一つ理解していません。

何故でしょう?

それは、信託という言葉が入っているからです。

信託という言葉が入っているため、信託は自分には関係ない、それは金持ちのやる事、と思ってしまい、よく聞く割には覚えていないのです。

では、その信託って何でしょう?

信託とは、信用して託すこと。

では、何を託すの?

財産を預け、それを預かった方が管理、運営、処分することを託すのです。

信託銀行がそれにあたりますが、そう聞くと何となくわかるでしょうか?

確かに、信託銀行は一般の方には縁のない銀行です。給与の銀行振込には使えない銀行ですから。

大抵の方が、「うちにはそんなに財産はないから」、ということで、そこから先の話を聞かず、理解もそこで止まってしまっているのです。

では、家族信託って何でしょう?

では、預かって管理する方が信託銀行でなく、あなたの家族であればどうですか?

「うちには財産はないよ、今ニュースで言われている定年後2000万円問題と同じだよ」と。

では、例えば、家(又はマンション)と預貯金合わせて〇〇〇〇万円もっていたとしましょう。

ところが、あなたが認知症になってしまったら、あなたの定期預金はおろせなくなり、あなたの不動産は売れなくなってしまいます。あなたが病院に入院したり、施設に入所したりするお金は、88%の人がご自分のお金から出そうと思っています。(後述)

でも、認知症になってしまったら、金融機関は「本人の意思確認ができないと定期預金の解約はできません」と断り、不動産業者は「本人の意思確認ができないと不動産の売却はできません」と断ってきます。

そうです。そういったお金を、自分で出そうとしていたとしても、あなたが持っているお金から出せなくなります。

あなたは、自分の入院費用や施設入所費用をご自分のお金で金策できないのです。

では、誰がそのお金を出すかと言うと、それはご家族です。配偶者かお子様でしょう。配偶者が配偶者名義の預金や不動産を持っていれば、それを使って金策できますが、あなたが男性で、すべての預貯金や不動産が全てご自分の名義や共有名義であれば、そこからは金策できません。

ちなみに、不動産の共有名義ですが、共有名義の不動産を売る場合、全員の賛成が必要です。認知症等意思判断能力がない方がいると売ることはできません。

そこで家族信託です。

家族信託は、高齢者や障害者のための柔軟な財産管理と円満・円滑な資産承継の両方を実現できる最先端の財産管理の仕組みです。

家族信託は、家族による家族のための信託です。

一見難しそうに見えますが、その全体像を理解していただければ、家族に財産を託すことがさほど難しい仕組みではないことがわかるでしょう。

家族信託での登場人物は、委託者、受託者、受益者の三人です。

委託者=財産の所有者でその財産を託す人

受託者=財産を託され、管理・運用・処分する人

受益者=財産の運用・処分で利益を得る権利(受益権)を有する人

家族信託では、基本、この下図のように委託者=受益者となります。

受益者を別の人にすることもできますが、そうすると委託者から受益者に贈与があったとして、贈与税が発生します。

基本の家族信託では、預金や不動産の所有者は変わらず、贈与税や取得税は発生しない仕組みです。

いまあなたが元気なうちに、家族と信託契約を結んでいれば、あなたが例え認知症になっても、あなたの財産を管理してもらって、あなたのために、あなたの財産から出してもらうことができます。これが家族信託です。

家族信託の当事者は、上記委託者、受託者、受益者の3者ですが、財産が共有の場合委託者は1人ではありません。また、受託者も委託者より先に亡くなる場合も想定しなければならないので、第2受託者を指定しておくのでもう1人増えることになります。

家族信託は、家族が何人いるかわかりませんが、上記登場人物以外にも家族全員の協力が必要ですので、契約を結ぶときは、家族会議を開くことを勧めています。家族の中に、疎遠になった方がいるのであれば、それを解消する必要があります。一部の家族のみで決定しないようにすべきです。

もし、一部の家族のみで契約をしたしまった場合、法律でぶつかるのが遺留分※です。

【用語説明】

遺留分(いりゅうぶん)とは、一定の相続人に対して、遺言によっても奪うことのできない遺産の一定割合の留保分のことをいいます。

Q 家族信託と相続の遺留分がぶつかったら?

これから話を進めるのは、家族が全員一致で行動することを前提とした内容ですが、家族が全員一致でない場合はどうなるのでしょう。

信託契約を結ぶときには、家族全員の同意かどうか確認しますが、全員の同意でなない状態で契約を締結すると、そこに書かれた信託残余財産の帰属先が問題になります。そこに自分の名前がない推定相続人が遺留分を請求するかもしれません。

信託と遺留分の関係については、平成30年9月12日の東京地裁判決があります。

これは、遺留分請求を逃れることを目的として信託契約をしたという事件で、この判決の重要なことは、

- 信託財産(信託受益権)も遺留分侵害額請求の対象になる

- 遺留分請求を逃れることを目的とした信託契約は公序良俗に反し無効となる

ということです。

この事件は、その目的が本来の家族信託の目的とは離れたところにあったこと、そして家族信託を結ぶときに家族も承諾がなかったことが挙げられます。

上記法律の争いは別として、わたしたちが組成する家族信託は、家族(推定相続人)の合意が前提ですので、遺留分についても話し合われていなければいけません。

いま、税金の話(贈与税や取得税)が出たので家族信託と税金について説明します。

Q 家族信託と税務について?

所得税

信託においては、受益者が信託財産を保有しているとみなす「受益者課税」が原則です。

賃貸物件を持っている父親が「委託者兼受益者」として息子を「受託者」とする信託契約を結んだ場合は、その家賃収入は受益者のものとみなし、父親は所得税を申告する必要があります。同様に、受益者を母親にした場合は母親に課税されます。

不動産取得税

信託契約による登記を行うと、登記上、所有者欄に受託者の名前が入りますが、受託者が実際に不動産を取得したわけではないため、不動産取得税は課税されません。

登録免許税

不動産移転登記については、通常の所有権移転での登録免許税が評価額の2%なのに対し、信託の場合の登録免許税は原則0.4%です。

通常の所有権移転に比べると、信託の登録免許税は軽減されています。

固定資産税

固定資産税は、1月1日現在の不動産登記簿に記載された人(登記名義人)に納税義務があるとされており、形式上の納税義務者は受託者になりますが、事実上納税額を負担するのは実質上の所有者である受益者です。

相続税

資産が信託財産となっていてもその評価は基本的に変わらず、土地であれば路線価を、建物は固定資産評価額を基に評価します。ここでは小規模宅地の特別などの減額措置もすべて適用可能となります。つまり、信託制度を利用したからといって、納めるべき相続税の金額には影響ありません。

贈与税

受益者を誰と定めるかによって二通りに分けられます。

一つは「自益信託」と呼ばれる家族信託で、父親が委託者、息子が受託者と設定し、受益者が父親本人になるようなケース。この場合「委託者と受託者が同じ」で、財産(利益)の移転がないため、贈与税は発生しません。

二つ目は「他益信託」で、委託者は父親、受託者は息子、受益者を母親に設定するようなケースです。この場合、信託契約を組成した時点で父親から母親へ利益が移転されたとみなされ、贈与税の対象になります。

Q 家族信託と商事信託の違いは?

「家族信託」という言葉は、信託法や信託業法に規定された言葉ではありません。

金融庁の許可を得た人だけが「信託業」(信託銀行や信託会社)として不特定多数の方から財産を受託することが出来ると定められています。このように信託業として行われる信託が「商事信託」です。

一方、それ以外の「商事信託でない信託」を「民事信託」と呼んでおり、なかでも当事者が家族・親族であるものを「家族信託」と呼んでいます。

一般的には、民事信託=家族信託として扱われています。

Q 家族信託と遺言代用信託、遺言信託の違いは?

それでは、銀行などへ行くと遺言代用信託や遺言信託といったパンフレットがおいてあるが、それとの違いについてはどうだろう。

遺言代用信託契約は、家族信託と同じく、委託者の生前から始められる具体的な財産管理法のひとつです。

「生前のうちは委託者が財産を管理するが、死後は速やかに受託者の管理に移行する」という内容で、遺言の執行を待つことなく、スムーズに財産管理を行うことを目的としています。

遺言と同様の効果を得るために設定される契約で、遺言制度を使わずに契約によって相続を実現する仕組みです。

遺言のような法が定める厳格な様式行為も不要です。

遺言代用信託は、委託者の死亡を始期として、信託財産から給付を受ける権利を取得する受益者(死亡後受益者)について、❶委託者の死亡の時に受益者となるべき者として指定された者が受益権を取得する旨の定めのある信託、または❷委託者の死亡の時以降の後に受益者が信託財産に係る給付を受ける旨の定めのある信託のことです。

以下のような利用目的が考えられます。

・生前の財産管理は自分で行うが、死後は面倒な手続きを経ず、速やかに家族へ移行させたい。

・不動産など、財産の一部に関し、死後の管理形態を明確にしておきたい。

いずれにせよ、遺言書よりもスピーディかつ具体的な効力を発揮する、財産管理法のひとつと言えそうです。

一部の銀行等で取り扱っています。

家族信託との違いは、家族信託の目的が、委託者の財産を受託者が適正な管理・運用・保全・活用を通じて受託者らの生活・介護・療養・納税等に必要な資金を確保及び給付し、受益者らの円満な生活を実現すること及び円満な承継を実現することであるのに対し、遺言代用信託の目的が、あくまでも委託者の死後にあることです。

遺言信託は、信託銀行・信託会社が持つ商品の一つで、遺言代用信託とは大きく異なります。遺言の作成と、保管、遺言執行を行うことを言い、通常の遺言と比較しても、何か特別なことが出来るわけではありません。

家族信託の効果

家族信託契約では、財産管理委任契約※1や成年後見制度※2、並びに遺言※3の機能を持たせることができます。

元気なうちから財産の管理を託すという財産管理委任契約や、本人の判断能力低下後における財産の管理・処分を託す任意後見契約、そして本人死亡後の資産承継先を指定できる遺言、さらには民法では無効となる2次相続以降の財産承継先も指定できます。

※1財産管理委任契約とは、自分の財産の管理やその他の生活上の事務の全部または一部について、代理権を与える人を選んで具体的な管理内容を決めて委任するものです。民法上の委任契約の規定に基づき、当事者間の合意のみで効力が生じ、内容も自由に定めることができます。

※2成年後見制度とは、認知症等で判断能力の不十分な方は、財産管理(不動産や預貯金などの管理、遺産分割協議などの相続手続など)や身上保護(介護・福祉サービスの利用契約や施設入所・入院の契約締結、履行状況の確認など)などの法律行為をひとりで行うのが難しい場合があり、自分に不利益な契約であることがよくわからないままに契約を結んでしまい、悪質商法の被害にあうおそれもあります。このような判断能力の不十分な方を法的に保護し、支援するのが成年後見制度です。

Q 家族信託と他の財産管理制度との違いは?

所有する財産の管理・運用・処分等を、第三者が行うことのできる制度として、家族信託以外には「財産管理委任契約」と「成年後見制度」があり、それぞれを比較いたします。

| 財産管理委任契約 | 成年後見制度 | 家族信託 | |

|---|---|---|---|

| 委託者の設定時における意思判断能力 | 意志判断能力を有する場合のみ設定可能 | 意志判断能力を有する段階で設定する任意後見と、喪失後に設定する法定後見 | 意志判断能力を有するばあいのみ設定可能 |

| 法定行為の主体者 | 受任者 | 成年後見人 | 受託者 |

| 契約期間中に委託者の意志判断能力が喪失した場合 | 終了しないが、本人確認において実務上、対応不能のリスクがある | 成年後見人が被後見人の財産の管理を行う | 信託契約の定めに従い受任者の判断で可能 |

| 身上監護 | 無 | 有 | 無 |

| 柔軟な財産の管理処分 | 契約内容に従い可能 | 成年後見発動後(対象者の意志判断の喪失後)は保全を目的とした財産の管理しかできない | 信託契約の定めに従い受任者の判断で可能 |

| 委任者の死亡時 | 委任契約は終了 | 任意後見、法定後見ともに終了 | 信託契約の定めに従い受任者の権利と義務は継続可 |

| 委任者死亡後の資産承継先指定 | できない | できない | 信託契約の定めに従い設定可能(2次相続以降も自由に設定可) |

| 必要コスト | 委任契約の定めに従った費用は契約期間中に発生 |

|

|

Q 家族信託と遺言の違いは?

財産の承継に関わる制度としては、遺言がありますが、家族信託との違いは?

| 遺言 | 家族信託 | |

|---|---|---|

| 設定時 | 意志判断能力を有する場合のみ作成可能 | 意志判断能力を有する場合のみ作成可能 |

| 設定方法 | 自筆遺言又は公正証書遺言 | 私文書又は公正証書による信託契約書 |

| 設定時の関与者 | 単独行為(自身が単独で作成可能) | 契約行為(契約当事者間における契約) |

| 財産の承継先指定 | 一次相続先のみ | 二次相続先以降も自由に設定可能 |

| 作成後の変更 | 本人の意思のみで可能 | 信託契約の定めに従い変更可能 |

| 生前の財産管理 | 対象外 | 信託契約の定めに従い設定可能 |

遺言はあくまでも、死後についてどうするかを決めたものであり、したがって死後に効力が発生する。

家族信託は、生前の管理に対しても有効で、たとえば認知症になった場合でも、財産の管理が出きる。

また、遺言は、一代限りしか効力はないが、家族信託は、2次相続以降も自由に設定できる。

Q家族信託と後見制度がぶつかったら?

先ほど違いについてお話しましたが、両制度が並列してしまうことがないのでしょうか?

両制度の目的

家族信託は、財産管理及び財産承継のための制度です。

後見制度は、身上保護及び財産管理のための制度です。

そうすると、違いは財産承継と身上保護であり、この点について大きく異なります。そのため、家族信託を利用すれば、後見制度は必要ないとは言えません。

財産の活用方法

家族信託では、対象とする財産は選択することができます。

任意後見の場合は、代理権目録に記載している内容に応じ、対象財産を選択することができます。

法定後見の場合は、本人の全ての財産が対象となります。

つまり、法定後見人の権限の及ぶ範囲は被後見人の全ての財産となります。

家庭裁判所の関与

事前に家族信託を組成していたとしても、受益者に法定後見人が就きますと、被後見人の保有する信託受益権も家庭裁判所の監督対象財産となります。

しかし、信託財産の管理処分の権限は、委託者の意思に従って受託者が担いますので、法定後見が開始された後も、信託事務については受託者が担うことになるでしょうし、受託者を監督するために信託監督人または受益者代理人を指定することも可能ですが、これらの制度は、裁判所による監督ではなく、あくまでも私人による監督です。したがって、家庭裁判所が、受益者の法定代理人として信託受託者を解任するなど、信託契約を有名無実化してしまうことも考えられます。

しかし、受益者に法定後見人が就くこと自体を避けなければならないのであって、家族信託を組成するときにそのあたりも考慮されているはずです。それを回避する方法として、「任意後見契約」を結ぶというのもありますが、家族信託契約を結ぶときに後見制度を使わないという選択肢を設計することではないでしょうか。

-家族信託の3大メリット-

1.親が認知症等になっても柔軟な財産管理が出来る

判断能力がなくなると、

①不動産を売却できなくなる

②預貯金の解約・払戻しが出来なくなる

不動産を持っていても、それを売れない。

お金を持っていても、それを使えない。

家族だからと説明しても、特例を認めてくれるわけではありません。

つまり、「資産の凍結」という事態になります。

こうなると、資産の凍結を解除するには、法定後見制度を利用するしかありません。

この資産の凍結を未然に防ぐのが「家族信託」です。

そして、事後的に解消するのが「法定後見制度」です。

では、その法定後見制度とはどういった制度でしょう。

まず、成年後見制度というものがあります。

成年後見制度には、法定後見制度と任意後見制度があります。

法定後見制度とは、判断能力が不十分になってしまった後につける制度で、家庭裁判所が選任する後見人による支援です。自分の財産を管理できなくなった後つける制度で、一度後見人を付けてしまうと、たとえ家族でもその人の財産に手を付けることができなくなってしまいます。

そして、任意後見制度は、判断能力があるうちに(予防的に)公正証書で契約し、判断能力がなくなったら、家庭裁判所が選任する任意後見監督人の下で(本人と契約した)任意後見人による支援です。

任意後見制度は、本人との契約に基づいていますので、本人の意思の尊重・自己決定の尊重がされている制度です。

まさしく、柔軟な財産管理が出来る制度です。

2.資産の承継者を何段階にも指定が出来る

通常、遺言書での指定は、1次相続のみです。例えば、「私の財産は〇〇へ相続させる。」とは書けますが、「私の財産を〇〇に相続させる。その後〇〇が亡くなった後は、△△に相続させる。」とは書けません。書いても認められません。

しかし、家族信託では、自分が亡くなった後の遺産の行先について、2段階・3段階とその承継を指定できるのです。

つまり、最初に配偶者、次に長男、その次に次男の長男と指定が出来るのです。

民法によると、遺言で指定できるのは、先ほど述べた1次だけです。その後の指定は、財産を貰った人のみが指定出来るのです。

数字相続が有効な例として、前妻との子へ財産が行くことを指定することができるということです。

前妻との間に長男が生まれ、その後離婚して、さらに再婚したが、後妻との間には子が出来なかった、という例では、通常、自分が亡くなった後、後妻に1/2、前妻との長男に1/2相続されます。後妻が亡くなったら、その財産は、後妻側の家族に相続されてしまいます。

家族信託を使えば、後妻の死後、前妻との間に生まれた長男に財産を相続させることが出来るのです。

遺言で長男に全てを相続させようとするならば、最初に長男を指定しますが、そうすれば、後妻には財産が全くいかなくなってしまいます。つまり、一方を立てたら、もう一方は立たず、が遺言でありますが、家族信託は両方を立てることができるのです。

3.共有不動産のトラブルリスクを解消できる

複数の子に平等に財産を残したいと、不動産を共有名義にしたり、家を買った時に、長男が自分達と一緒に暮らしてくれるだろうと期待し、自分と妻と長男で共有にしたりする方は多いと思います。

しかし、共有名義にはいくつかの問題点があります。

1つは、売却等は全員一致が必要です。

もう1つは、反対はしてないけど、共有者の一人が認知症等になって判断能力がなくなってしまった場合も、売却することが出来なくなってしまいます。

せっかく、家族のことを思って共有にしたのに、それが仇となって、売却できないことになってしまうのです。

例え共有名義にしていたとしても、家族信託を使って、管理を一人に託していれば、意見の不一致はなく、また、若い世代に管理を託していれば、売却できなくなることもありません。

資産の凍結という状態

何もしないで、認知症や脳血管疾患等になってしまったら、その人の資産は凍結状態となってしまいます。

定期預金の解約はできません。何故なら、定期預金の解約は本人しかできないからです。

普通預金の引きおろしも暗証番号を知らなければ、家族でも下すことが出来ません。(もともと他人の口座ですから家族といえど下ろせないのですが)

窓口で「家族ですが」といっても、受け入れてくれません。

同じく、不動産の売買も、本人の了承がなければできません。本人の了承なく売るということは、他人の財産を売るということと同じことになってしまうので、できません。

そうなると、いろんな不都合が発生します。

お金を持っているのに、不動産は持っているのに、施設に入る資産はあるのに現金化できなくなり、各種行為ができなくなってしまうのです。

家族信託で資産の凍結が防げます

家族信託によって、預貯金の凍結が防げます。

家族信託によって、不動産の凍結が防げます。

預貯金の凍結が防げれば、また不動産の現金化が可能となれば、例え持ち主が認知症や脳血管疾患等になったとしても、のこされた家族の負担が少なくて済みます。

何故、資産の凍結が防げるかというと、 簡単に言えば、信託法という法律があり、その法律に基づいて、財産を管理してもらう仕組みを組成することで、資産の凍結が発生しなくなるのです。

家族信託によって柔軟な財産管理・資産承継を目指せます

財産管理、資産承継と聞くと、一般には税金をお考えになるでしょう。実際、終活に関することは皆さん税金対策をまず第一に考えてしまいます。しかし、税金対策はあくまでも推定相続人のための行為であり、あなた自身のための行為ではありません。生きている今は、あなたのために行動することが第一です。推定相続人のために税金対策を考える前に、その財産をあなたのために使える状態にしておく必要があるのです。

税金対策を第一に考えた対策だと、確かに推定相続人が相続するときには効力を発揮しますが、あなたが認知症等になって判断能力がなくなってしまったら、その税金対策で決めた財産を資産凍結で使うこともできず、施設入所費等は、結局税金対策で取り決めた子の財産から立て替えてもらうかもしれません。

税金対策をしっかりと行ったけど、自分が認知症等で、資産凍結になったら、逆に家族の金銭的負担が発生してしまい、逆に迷惑をかけてしまう可能性があります。

家族信託によって、何もしなければ資産凍結のような、お金を持っているのに使えない、ということを防げるのです。

家族信託で使えるお金にした後、税金対策をすればよいのではないでしょうか。

資産凍結は認知症だけではない

資産凍結になってしまうのは、認知症だけではありません。脳血管疾患も大きな原因となります。

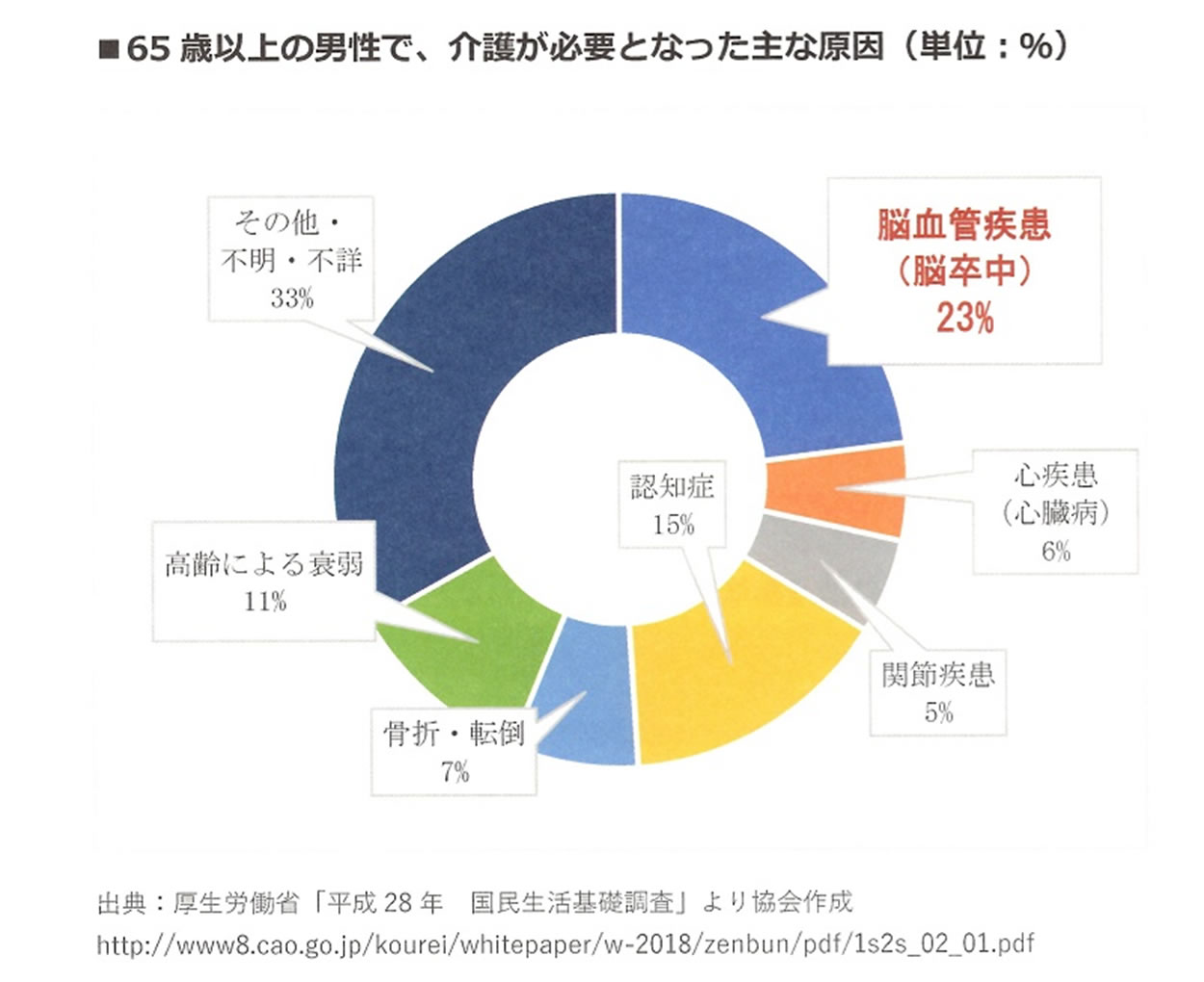

【資料解説】

平成28年度時点で、65歳以上の男性の方で、介護(要介護、要支援)が必要となった原因は、認知症15%、脳血管疾患23%=38%ということです。

家族信託のタイミングはいつ?

問題を感じていない今、家族信託を導入すべきです。

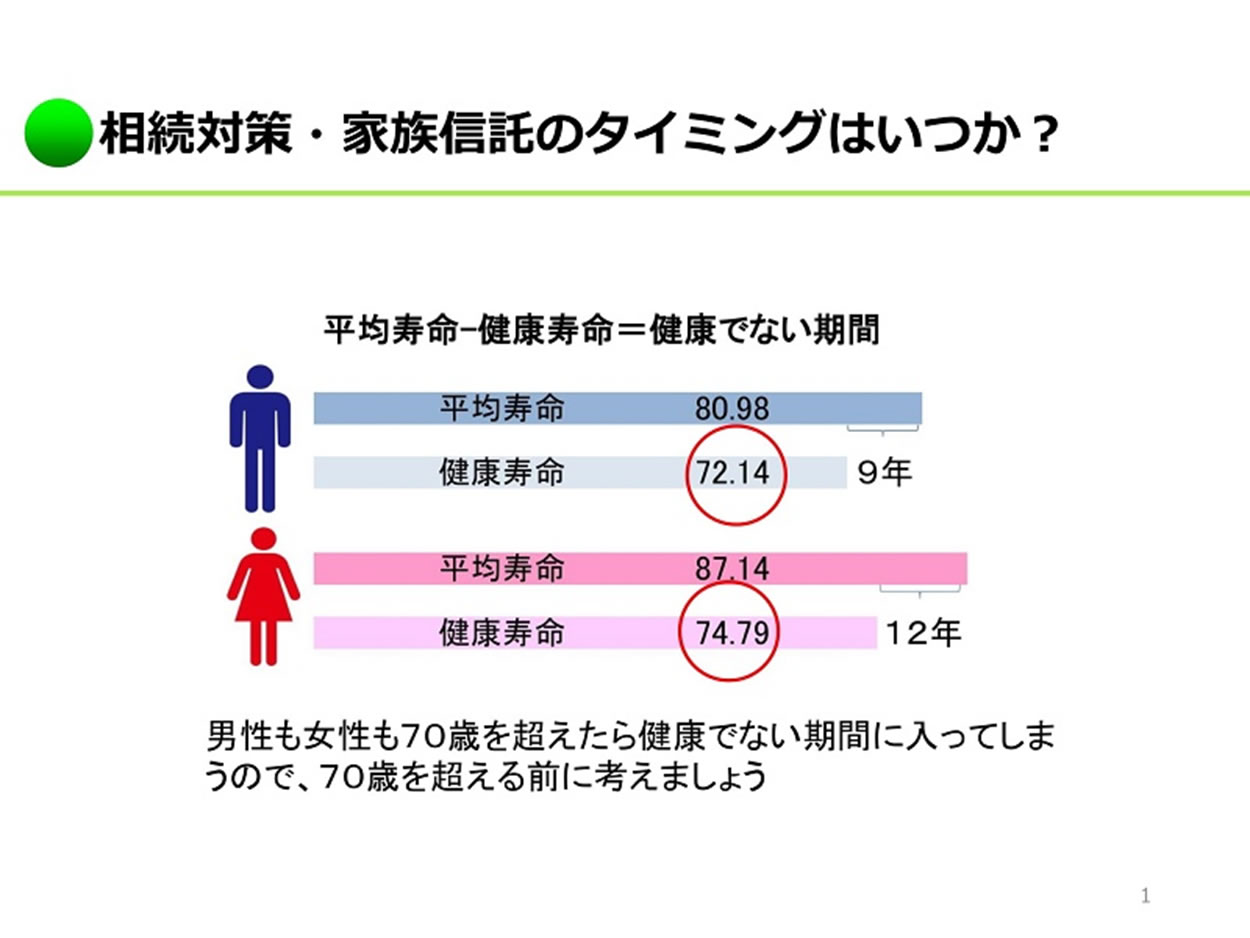

【資料解説】

健康寿命という言葉をご存じでしょうか?

健康寿命が「健康上の問題で日常生活が制限されることなく生活できる期間」と定義されていて、平均寿命と健康寿命の差が、「健康ではない期間」を意味します。

こういった資料があります。

人は亡くなるときまで健康であり続けたいものですが、なかなかそうはいきません。

平均的には、男性が9年、女性が12年、健康でない期間があります。

わたしたちは、どうしても平均寿命を見がちですが、健康寿命をみると、男性も女性も70歳代前半になっています。つまり70歳代前半で「健康でない期間」に突入していくことになります。

一概には言えませんが、70歳を超えたら家族信託を考えることが必要ではないでしょうか。

医師や公証人に認知症と判断されてしまうと、もう法律行為はできないでしょう。

そう判断される前に、家族信託契約を結びましょう。

認知症患者の保有する金融資産額

【資料解説】

何故、最近になってこれほど家族信託が取り上げられてきているのでしょう。

もちろん、家族信託は2007年の信託法の改正から始まったようなものですから、まだ始まったばかりであることもありますが、認知症患者の保有する金融資産の多さも大きく左右しています。

認知症発症により”塩漬け”とされる高齢者の金融資産額は年々上昇しており、2030年度時点で215兆円に達するとの試算が、2018年に第一生命経済研究所より発表されています。

ということは、日本中のあちこちで資産凍結で困っている方が増えているということで、その資産凍結に一番対応しやすいのが家族信託だということではないでしょうか。

日本のGDPの4割に匹敵する金融資産が凍結されれば、日本経済そのものにも大きな衝撃を与えることでしょう。

上記は金融資産だけですので、不動産を含めるとこの3倍の資産が、売却も貸与も転用もできない状態におかれるものと推定されます。

今後、思い通りの老後を送るには、

・老後の自分がどのように生活していきたいか

・意思判断能力が失われた場合にどうするか

を考えて、計画を立て、確実にそれが実現されるよう、健康なうちに仕組みを作っておくことが大切です。

老後の備え(足りないのに、何もしてない)

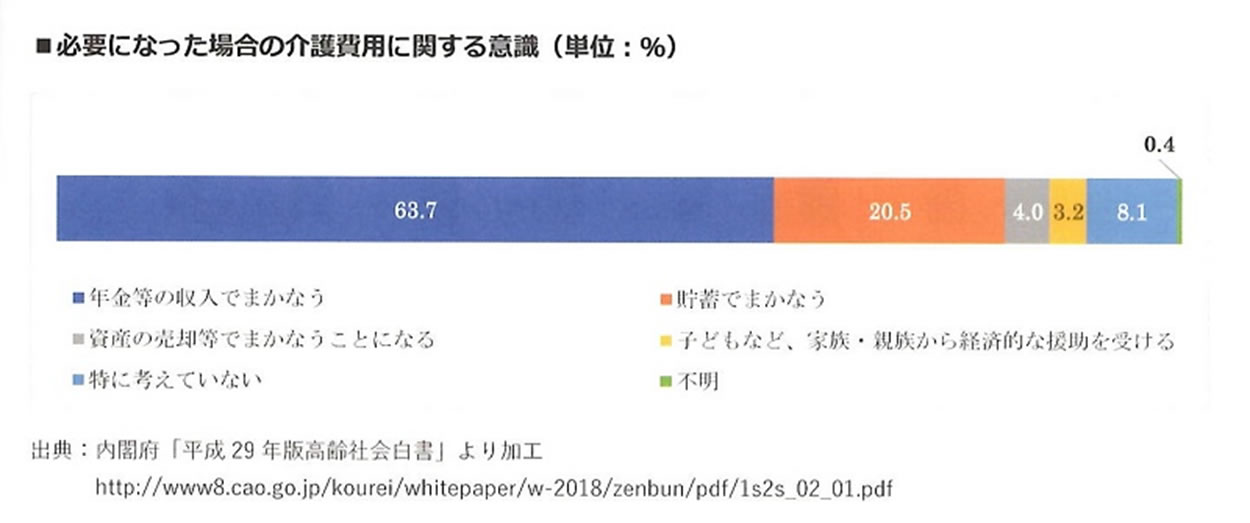

【資料解説】

内閣府の調査によれば、日本の高齢者は半数以上が現在の貯蓄や資産について、「老後の備えとしてはやや足りない」「まったく足りない」と考えている一方、具体的に老後のためにしていることを訊ねると、「特に何もしていない」との回答が42.7%と突出しており、家族信託を含めた終活は、日本ではまだ定着していない新しい文化であるため、改めて家族・友人とゆっくりと相談することには抵抗を感じるのかもしれません。

ですから、この抵抗を取り除かないと大変なことになる(認知症患者の塩漬け資産)ということを理解していただきたいのです。

私が亡き父親に、財産がどれだけあるか聞いたところ、言葉を濁して教えてくれませんでした。結局、遺言書もなく、遺産分割協議で相続を分けたのですが、あの時、財産の金額を教えてくれて、兄弟で分けろと言ってくれていたならば、もっと最善の方法等を考えていたのではないでしょうか。

これは、私の亡き父親だけでなく、友達に聞いても同様のことを言われていたようです。

そう言う年代なのでしょうか?

さらに、ご自身が要介護状態となった場合についてたずねると、その費用は自分の所有する資産や収入からまかないたい考えているが、88%にまで達しています。

この傾向は年齢が高くなるほど強まります。

ですが、これは自分が要介護状態になった場合、その費用を自分の所有する資産や収入から賄うことはできないといい続けてきた通り、自分の財産が使えなくなることを、知ってほしいですし、それをその年齢の方に教えていただきたいと思います。

確かに資産をお持ちの方も多いのでしょうが、万一、「認知症」や「脳血管疾患」などによって、意志判断能力が阻害されるようなことがあると、本人による財産管理や資産運用に必要な契約行為に一定の制約がかかってきますし、肝心の介護費用もご自分でまかなうことはできません。

信託の例

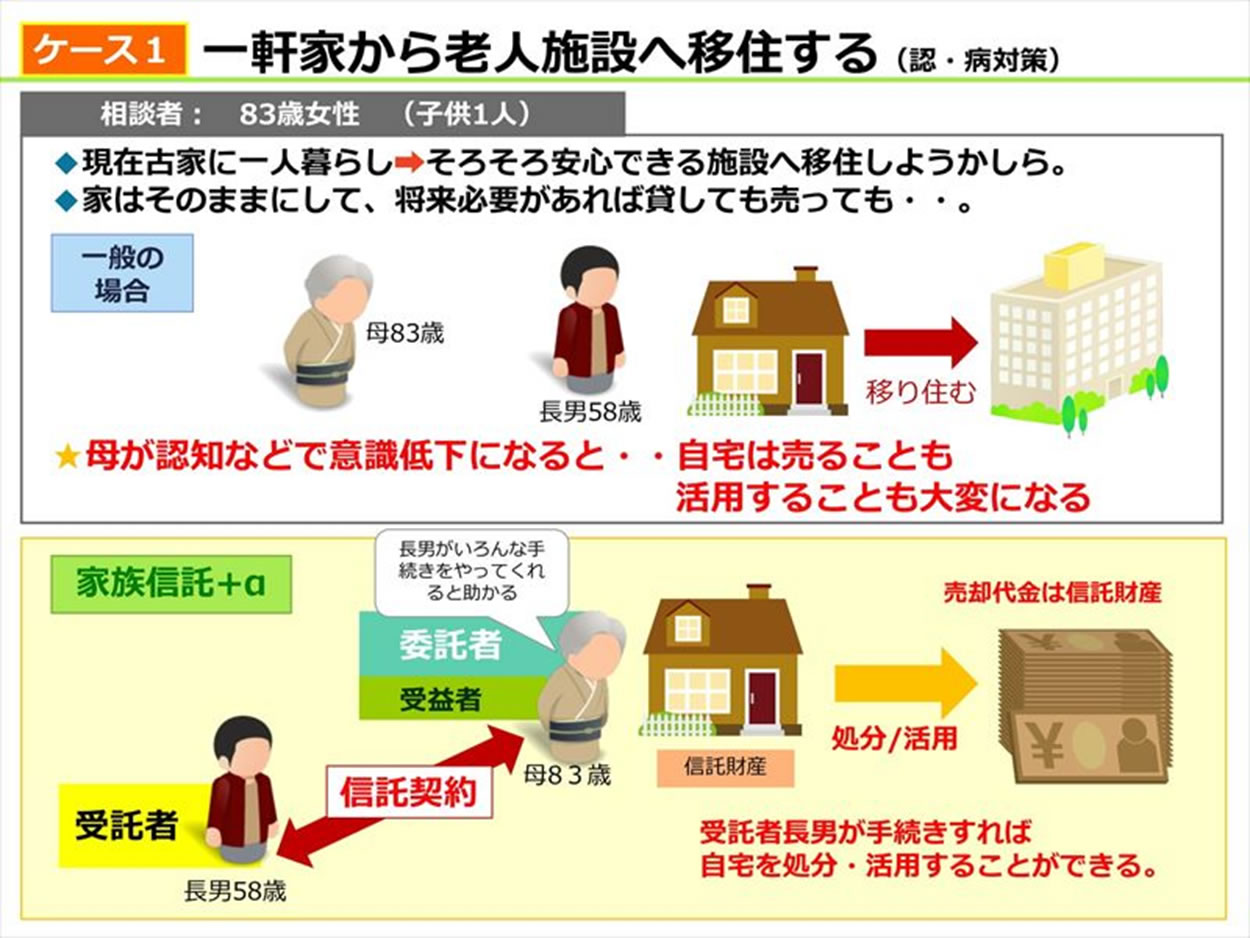

老人施設へ移住する(認・病対策)

【資料解説】

一般の場合というのは、何もしなかった場合のことです。

典型例は認知症対策です。

家族信託において、この「ケース1」が圧倒的に多く、7~8割はこのケースです。

母親が高齢者施設に入所しても、自宅をそのままにしておくというのはよくあることです。

意思判断能力があるうちは、いきなり自宅を売ってしまうことはないと思います。何故なら、自宅を売ってしまうということは、もう帰るところがないということだからです。

しかし、母親に意思判断能力が失われた場合は売ることを考えるでしょう。

そのときに、母親の意思判断能力が喪失していたとすれば、もう自宅は売れません。

唯一、成年後見制度を使わないと自宅は売れなくなります。

本人が認知症になってしまうと、財産の管理(不動産の管理、売却等)ができなくなってしまいます。

「うちは自宅とわずかな退職金しかないよ」と言われるかもしれません。でもそのあなたが認知症になってしまったら、病院や施設に入るお金が必要になってきます。そのためのお金を自宅を売って出さなければならないかもしれません。なにもしてないと、あなたが認知症になったあと、自宅は売れませんし、定期預金も下せません。

そこで、本人が認知症になる前に家族に財産の管理を信託をします。信託しても所有権は本人のままです。

自宅を売却したそのお金を、親の介護にあてるということができるのです。

ところが、認知症になってからでは遺言書も認められない可能性がありますし、家族の間で、遺言の有効性が争われることが、たびたび起こっています。

母親が認知症になる前に、信託契約を締結していれば、何もしなければ「資産凍結」になって何もできなかったことが、親が例え認知症になって施設等に入所して自宅が空き家になってしまっても、子が親に代わって自宅を売却することができる、ということです。

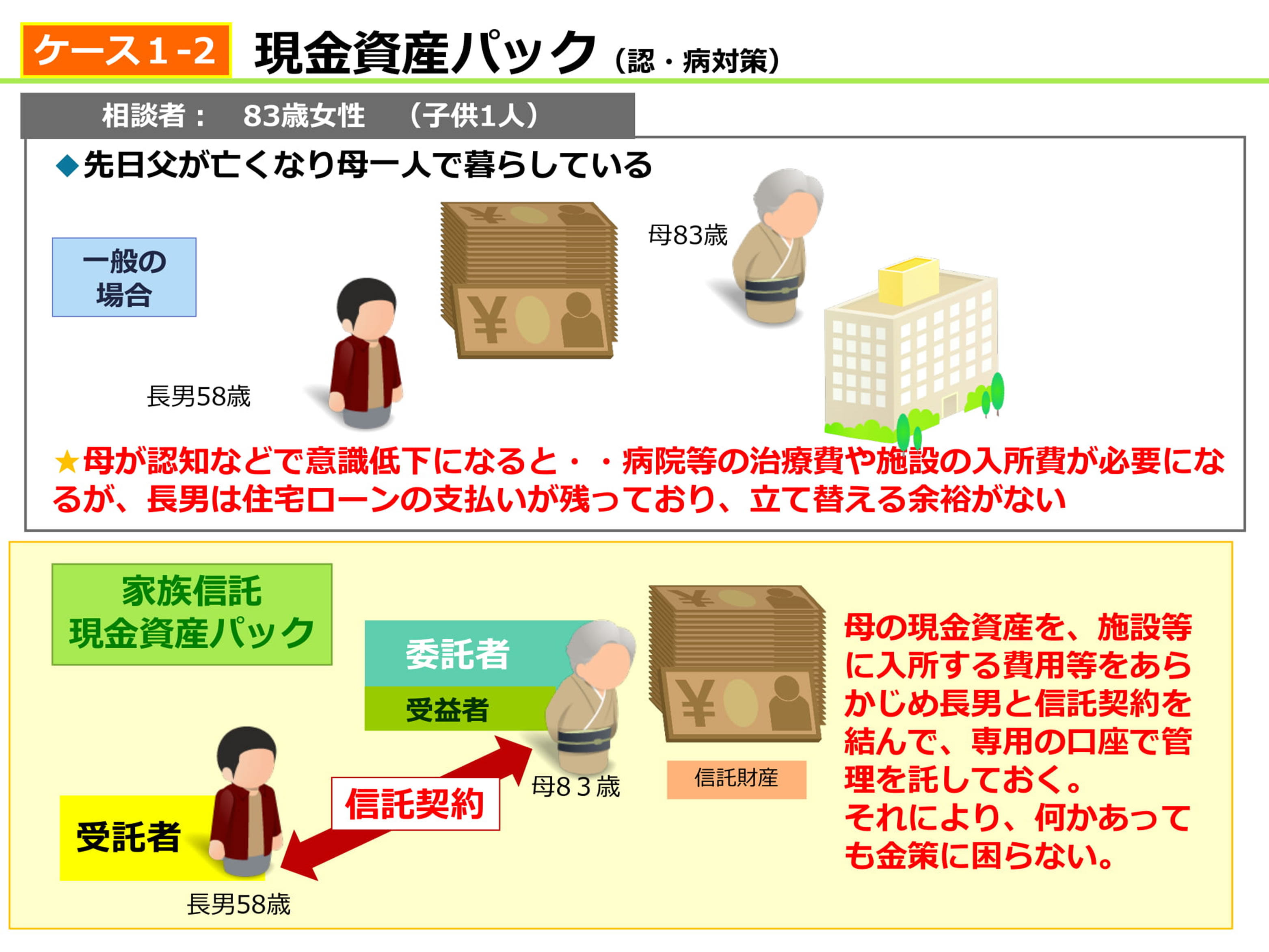

現金資産のみを信託する

【資料解説】

今後一般に普及すると思われているのが、現金資産のみを信託財産にした家族信託です。

不動産に手を付けず、現金だけで家族信託を始める方法です。

不動産に手を付けると、50~100万円程手数料がかかってしまいます。

また、信託口口座を銀行に作るのに、銀行に財産状況を調べられたり、財産が少ないと断られることも多く、私たち家族信託を手掛ける者にとって、信託口口座を作れるところを探すのが大変なほどです。

財産状況を調べられたりとかで、「家族信託って金持ちのシステムでしょ」と言われることが多いのです。

また、それ以外にも、お客様の要望にも変化が出てきました。

認知症になったときに、施設に入所する費用と年金等をあらかじめ計算して、必要な金額を信託するという考え方です。

依頼者の財産状況によりますが、不動産を信託する必要がない場合もあり、その場合、不動産を信託して、大きな手数料を払う必要がないので、コンパクトな信託を組成※することができます。

一番、手っ取り早い家族信託なのです。

【用語説明】

組成とは、いくつかの要素によってひとつのものを組み立てること。

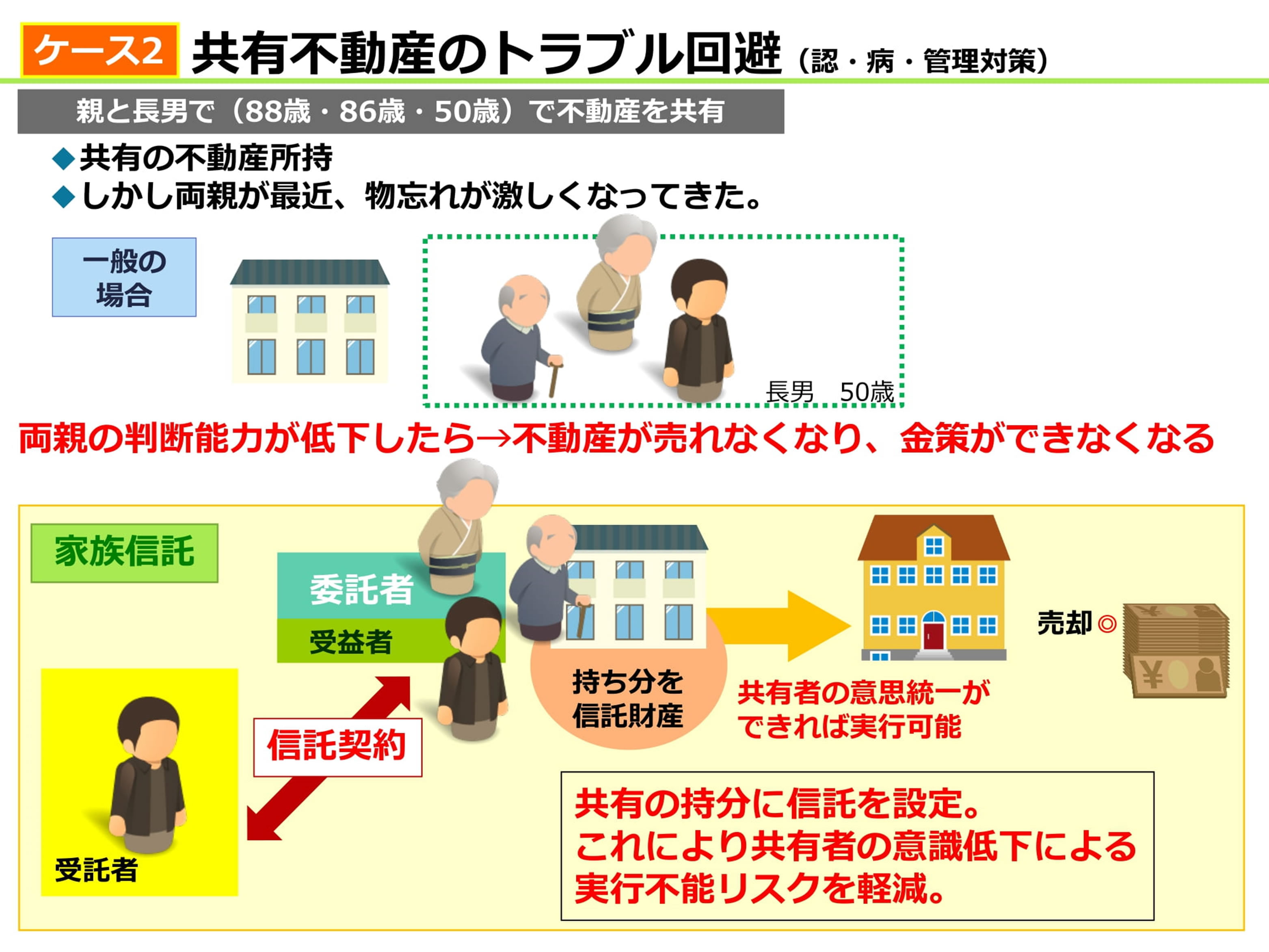

共有不動産のトラブル

【資料解説】

自宅の所有者が、お父さん、お母さん、そして長男もしくは長女。

この場合、お父さん、お母さんのどちらか一方がもしくは双方が認知症になったら、残された家族がその不動産を売ろうとしても売れずに、病院の費用や施設の入所費を自らの財布から工面しなければなりません。

いよいよ工面できなければ、共有不動産を売るために、認知症になった人に成年後見人をつけざるを得なくなってしまいます。

この場合の成年後見人は、たった一度の不動産売却のためにつけるのです。

でも、この例のパターン、よく聞きます。

自宅を買った時は、そういうことを考えることはありませんでした。

だから、共有することが、家族にとっていいことだと思っていました。

でも、これが今では足かせになることが解ってきたのです。

家族で共有にしている方は、家族信託で息子、娘に託しましょう。

共有不動産というのは危険をはらんでいます。

ニュースでこの土地が誰のものかわからず、市役所が困っていると言ったことを聞いたことがあると思います。それは、土地の相続をせずに放っていると、相続人が増えて、共有者が多くなり所有者がわからなくなっていることをいます。今の法律では共有者全員の同意がないと動かすことができないのです。

これが共有不動産のトラブルであり、これを回避するための家族信託がこれです。

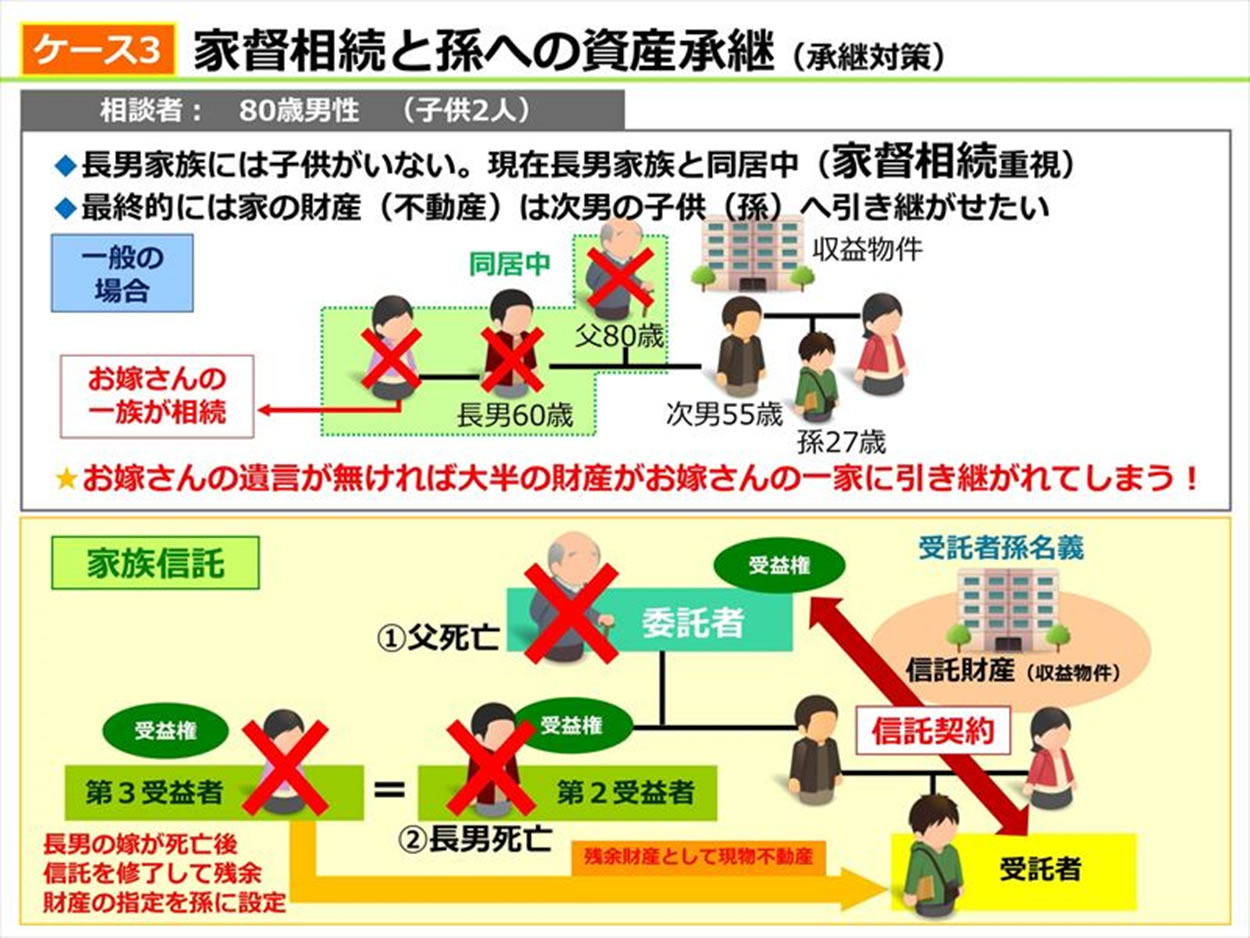

家督相続と孫への資産承継

【資料解説】

家督相続というのは、旧旧民法で戸主の地位とその財産を単独で相続すること、及びその制度で、通常戸主の長男がこれを相続していたのですが、昭和22年の民法改正でこの制度は廃止されています。

ですが、農地を持っている家や個人事業主はまだそのような考え方で家督を相続をしているところがあります。

そうすると、農地や事業を引き継いでくれる人がいればいいのですが、引き継いだ家族に後継人がいなかった場合に、問題が生じます。そうなると、この例でいうと、財産の大半を長男の妻側が持っていくことになるのです。

例え長男と次男が1/2づづで分けたとしても、長男が相続した1/2の3/4が妻側の一族に引き継がれてしまいます(長男が次男と分けた1/2の父親の財産を、長男が亡くなったときの相続人は妻と次男で、その割合は妻3/4、次男1/4となっています)。財産内容によっては、共有が発生したりして、妻側の一族が絡んできて複雑なことになることが予想されます(この場合不動産ですが)。

そうなるのを防ごうというのが、家督相続と孫への資産承継という家族信託の例です。

家族信託を利用すると、父親を委託者、孫を受託者とし、第一受益者を父親、第二受益者を長男(父親が亡くなった場合)、第三受益者を長男の妻(長男が亡くなった場合)、残余財産の指定先を孫(長男の妻が亡くなった場合)とします。

これにより、民法上の規定とは異なり、長男の妻の他界後は、最終的に孫に財産が継承されるように指定ができるのが、信託契約の大きな特徴です。これを受益者連続型信託といいます。

受益者連続型信託においては、信託の有効期限があります。

信託開始から30年を経過後に、新たに受益権を取得した受益者が死亡した時点で信託は終了します。30年経過後は、受益権の新たな取得は一度だけ認められ、それ以降の受益者は、先順位の死亡により受益権を取得できなくなるのです。

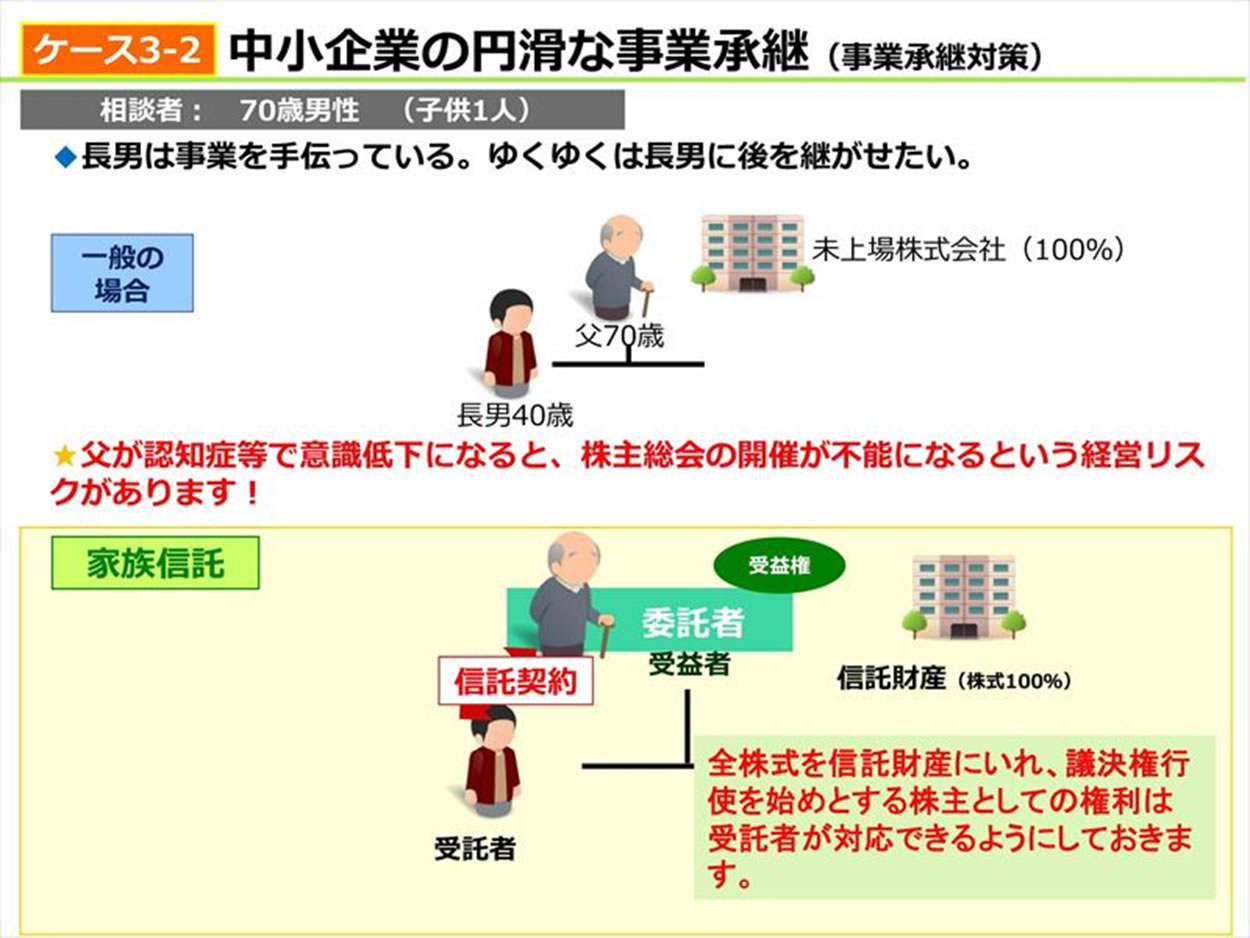

中小企業の円滑な事業承継

【資料解説】

日本の会社のほとんどは公開会社ではありません。ほとんどが家族経営と言えるのですが、その経営者に何かあった時に、対応が出来ているかというと、出来ていないのがほとんどです。

そういったリスクをなくすために、株式を信託財産に入れて、議決権行使を始めとする株主としての権利を受託者に移行するのです。

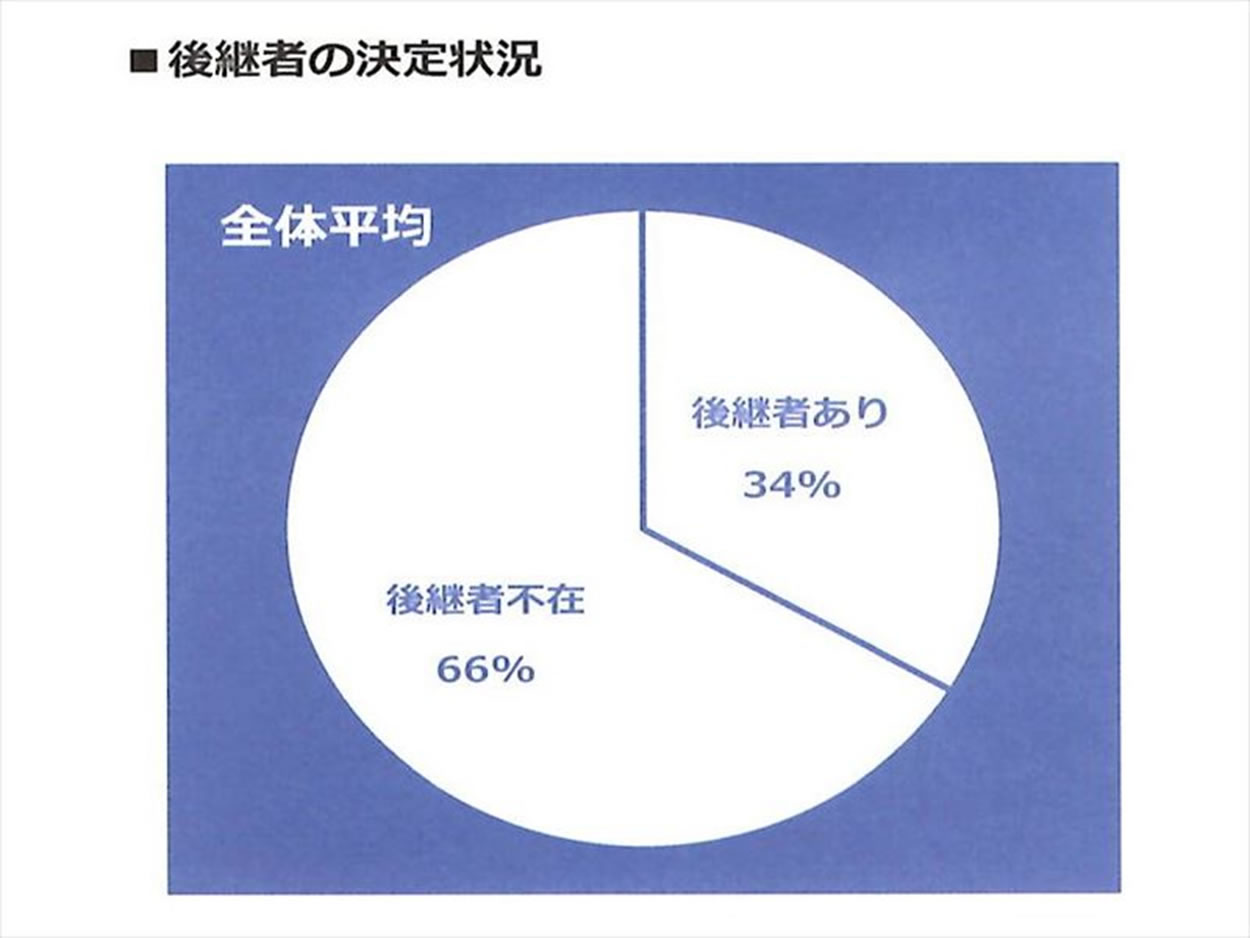

下の図は、後継者の決定状況ですが、会社の規模が小さくなるほど、後継者がいない状況です。

現在事業を展開されている方の場合は、自社株や店舗兼用住宅のような特殊な資産をいかに引き継ぐかを検討しなければならないのですが、その前提となる「今後も事業を継続させていくか否か」「誰を後継者とするか」という点でお悩みの方が少なくありません。

2017年11月に(株)帝国データバンクが発表した「後継者問題に関する企業の実態調査」をみると、「企業の後継者不在は3社に2社」という結果が出ており、この傾向は企業規模が小さいほど顕著です。

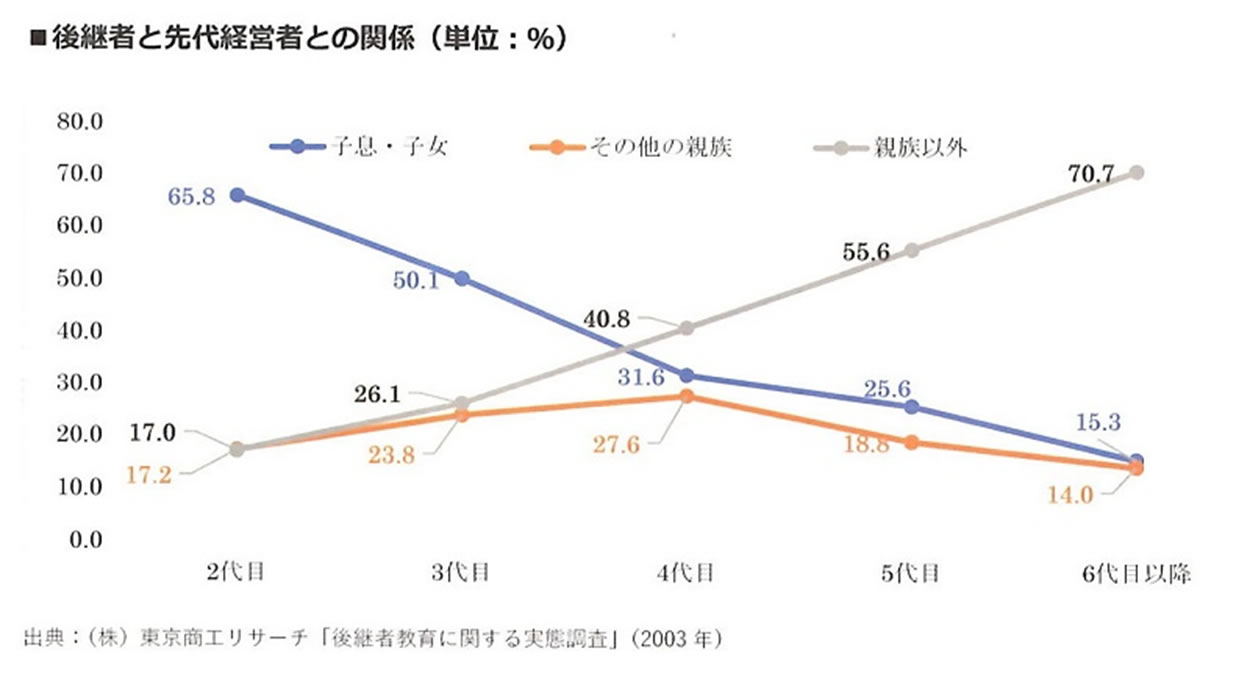

中小企業の後継経営者といえば先代の「子」であるというのが一般的ですが、早期に事業継承に着手していない場合、子が他社に就職しているなどで選考に難航することも少なくありません。

前出の(株)帝国データバンクによれば、全体の31.4%、実に3社に1社が親族外から選ばれています。また、後継者の選定を始めてから了承を得るまでに3年以上かかったと答えた企業は全体の37.1%にも上ります。

ただ漫然と、後継者を探し続けていると、経営者の見に何か起きたら、会社そのものが成立しなくなる可能性があります。候補者が見つかったら、対策をうちましょう。

高齢者不動産オーナーの資産管理

【資料解説】

賃貸物件をお持ちの方で、すべてお父さんがやっていて、家族は何も知らないというケース、意外と多いと聞きます。

その場合に、お父さんの判断能力がなくなったら、修繕とか契約とかが出来なくなってしまい、賃貸物件が塩漬けのまま何も動かせなくなります。

そういった方に話を聞くと、何も考えないわけではなく、税金対策はちゃんと行っていると言います。普段から税理士と付き合いがあるので、相続対策は行っているのです。

でも、税金対策が効力を発揮するのは、その人が亡くなった後です。亡くなった後、相続人に効力が発生します。その人が生きている間は、まずは、その人のことを考えなければなりません。その人に判断能力がなくなっても、使える財産にしておくことが大切です。それらが終わったら、相続対策を行えばいいのではないでしょうか。

相続対策として建物建設

【資料解説】

不動産を持っていて、税理士に税金のことを任せている方に多いのが、相続対策。

税理士とお付き合いのある方は、どうしても「相続税対策ありき」で行動してしまいがちです。

というか、税理士の方から相続対策を勧められるのでしょう。

相続対策として建物の建設を勧められる。それはそれでかまわないのですが、これは建設途中で意識判断能力が出来なくなった場合、その契約はどうなってしまうのか、というケースです。

父が相続対策と称してマンションを建築、完成までに1年を要した場合、その途中で父が意識判断ができなくなったらどうなるでしょう。

請負契約前に家族信託契約、不動産移転登記をして、各種契約を受託者が行えば、引き渡しや借入のリスクが回避できる可能性があります。

しかし、事前に金融機関や建築業者と事前相談は必要です。

相続対策の前に、自分の周りで起きるであろうリスクを考えて、行動しましょう。

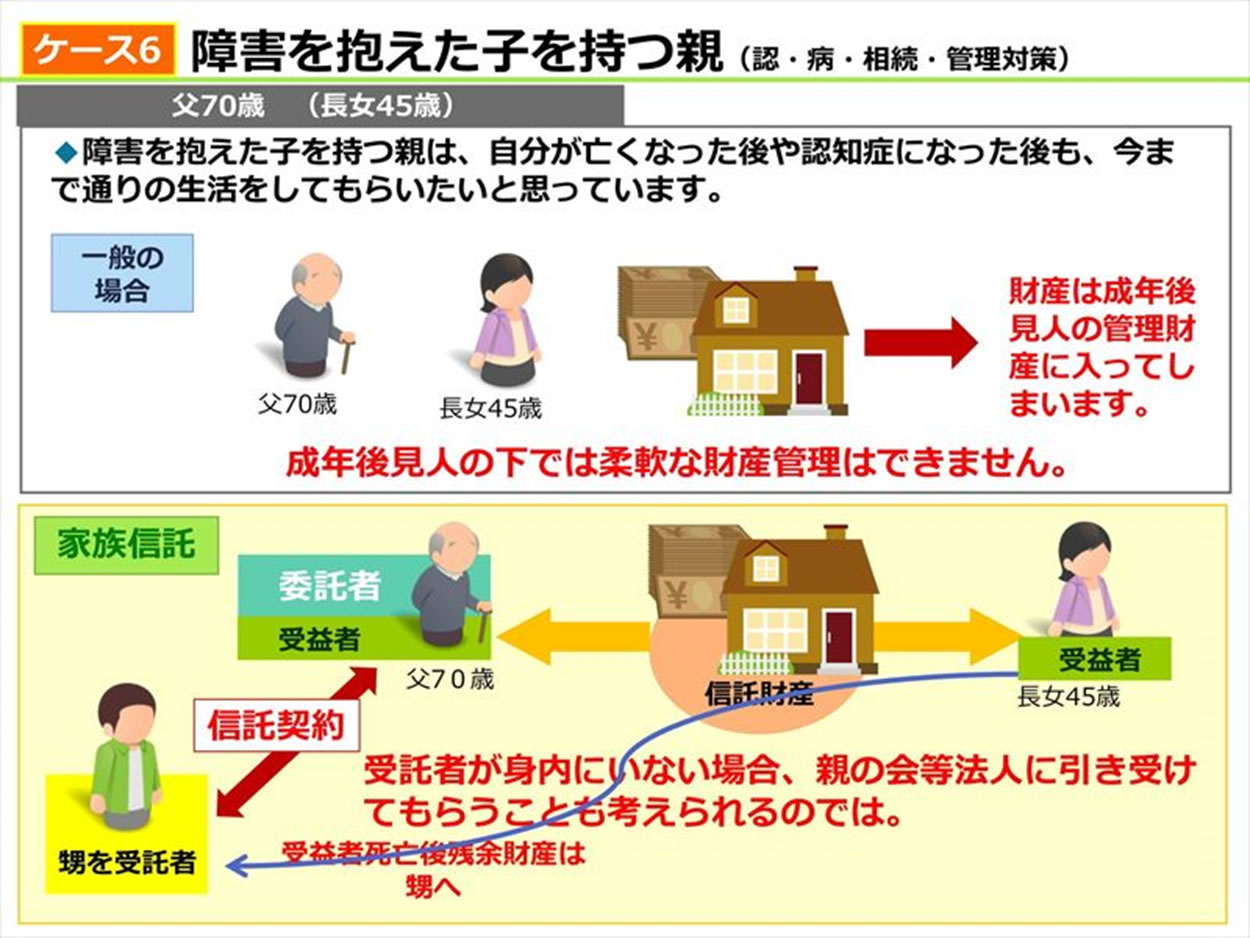

障がいを抱えた子を持つ親

【資料解説】

これから多くなってくるのではないかといわれているのが、この「ケース6」と「ケース7」です。

障がいを持つ子の両親が認知症になった場合、または亡くなった場合(これを障害のある子の「親なき後問題」と言います)、お子様には成年後見人がつくと思われます。

しかし、成年後見人がついても、裁判所管理の下で、子供が今まで通りの生活ができるのかという問題があります。

親はその子が生きていけるだけの財産を残そうとしています。

でも、成年後見人制度の下では柔軟な財産管理はできません。

親の苦労が水の泡です。

そこで、受託者を甥姪とし、最終的に財産が甥姪にいくようにすることで受託者を引き受けてもらうという組成です。

この場合の問題は、やはり受託者を誰にするかです。身内にそのような人物がいない場合のことです。その場合、「親の会」や「施設」等の法人に受託者を引き受けてもらうことを考えてみることも一つの方法です。

成年後見制度の下では、家族信託財産も成年後見人の監視下におかれることに注意ください。

できれば、子に成年後継人を付けないような方法を探してください。

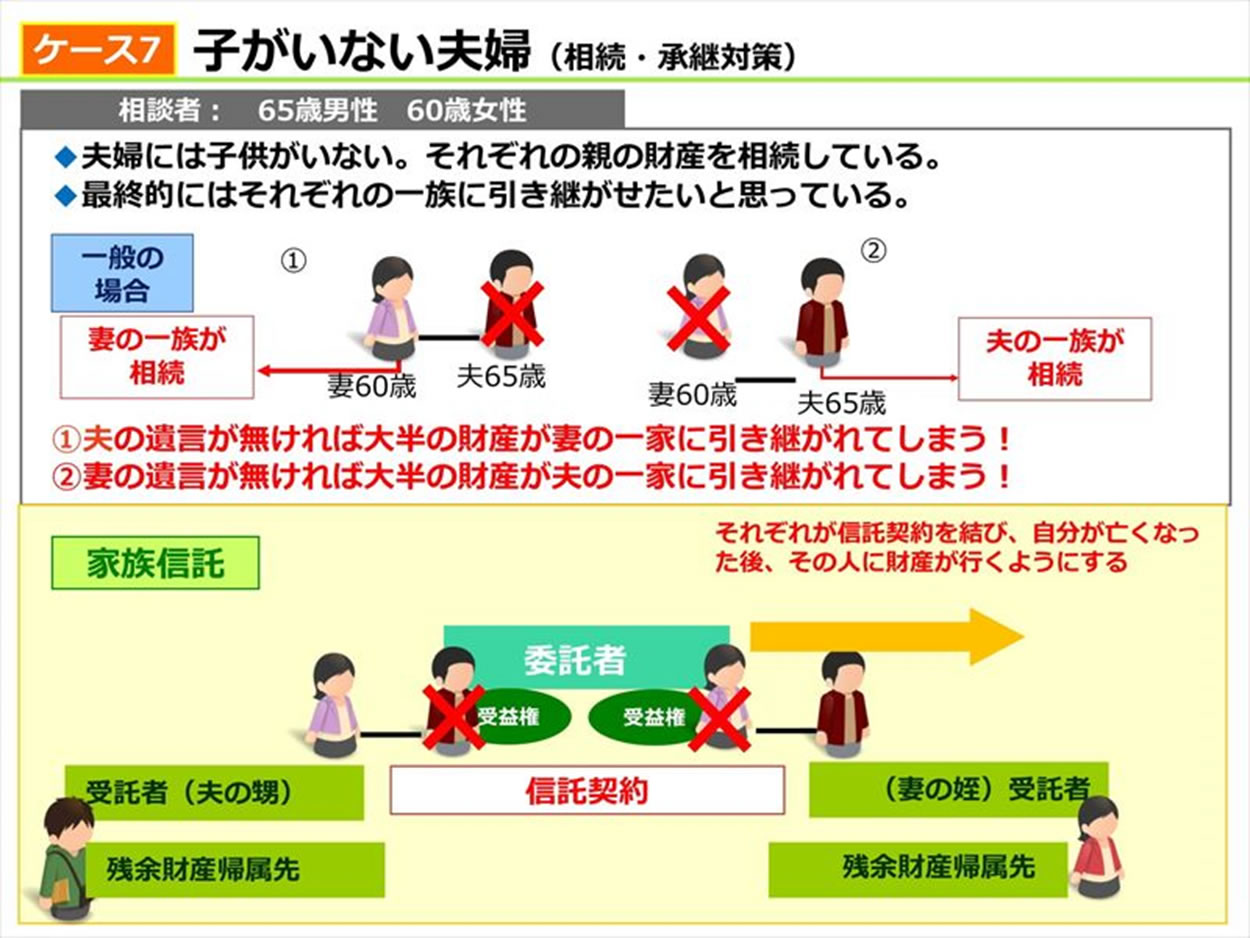

子がいない夫婦

【資料解説】

子がいない夫婦は自分達の財産をどうするのでしょう。

とりあえず、それぞれが遺言書を書くと思うのですが、それだけでは不十分です。「自分が亡くなったらすべての財産を相手側に相続させる」というのでは、最初に亡くなった方の一族にはほとんど財産はいきません(それでもかまわないのであればそれでいいのですが)。

それでは困るという事情がある夫婦や家庭環境もあるでしょう。

その場合、その後のことを考える必要があります。

とは言っても、遺言では2次相続、3次相続は書けません。一代限りです。

そこで、家族信託が持つ受益者連続という機能を使うと、次の世代、さらにその次の世代へと財産の引継ぎ先を連続して指定することができるのです。

まず、夫が亡くなったら、夫の甥や姪は受託者となって財産を妻に渡し、、妻が亡くなったら、夫の財産から妻に渡った財産を夫の甥や姪に渡すというのもです。妻が亡くなったら、その逆をやるのです。これを行うには、夫婦の財産をあらかじめ決めておかなければなりません。

でも、そうやって財産をきっちりと分けていれば、これは可能です。

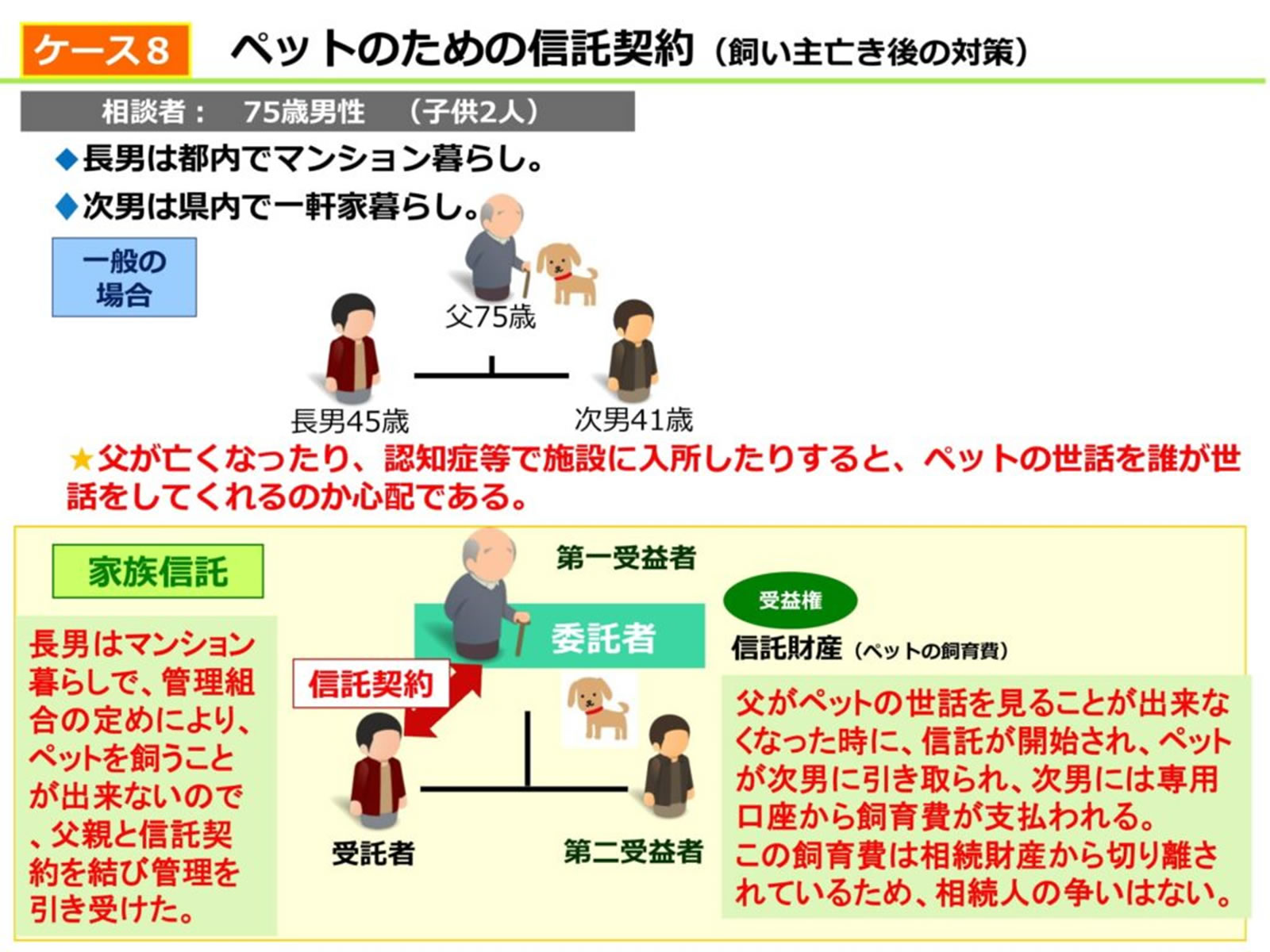

ペット信託

【資料解説】

ペットを飼っているが、自分が亡くなったあと子供が住んでいるのマンションでは動物が飼えないため引き取り手がいない。そういったことが最近のマンションではよく起きています。だからと言って、ペットを殺処分することができますか。

そういった場合に、数としては少ないのですが、ペット可の高齢者施設もありますので、その中でニーズに合った施設を見つけることで、安心は得られます。

しかし、条件に合うペット可の施設が見つからない場合、家族等に頼むのが現実的な選択肢といえるでしょう。

今では、ペットは家族とみてよい存在なのです。

自分が飼えるギリギリまでお世話をして、もし飼えなくなったら、自分の財産からペットの飼育費用を捻出して、ペットが平穏無事に暮らせるような仕組みを作っておきたいと考える方は、少なくないと思います。

その手段として、注目を集めているのが「ペット信託」という仕組みです。

「ペット信託」といっても、全国一律に利用できるサービスがあるわけでもなく、ましてや信託銀行や信託会社が用意している定型的なサービスがあるわけでもありません。

ある雑誌には、犬の飼育にかかる年間費用は約11万円、猫で約8万円という記事が載っていましたが、個体の大きさや、健康度合いにもよるのですが、一応目安です。この費用を100万円とする記事も読んだことあるのですが、どちらが正しいかはわかりません。自分もペットを飼っていますが、食事だけであれば、確かに前者だと思うのですが、病気やけがの支払いを含めるともっと多い気がしますが、少なくとも後者ではないように思います。

さて、ケース8を見てみましょう。

犬を飼っている父親は、自分が認知症等で施設に入所すると、ペットの世話を誰にしてもらうか悩んでいます。

犬は人でも法人でもないので、権利能力を持たず、受益権の帰属主体である受益者にはできません。

それで、受益者を当初は犬の保護者である父に、父に何かあった時に面倒を見てもらえる次男を第二受益者にします。そして、帰属権利者を次男にしてもいいですし、動物愛護団体にしてもいいでしょう。

ここで、財産の管理をする受託者を長男にし、ペットの世話をお願いする人を第二受益者としていることが、この仕組みの設計で重要なものとなります。

この場合でいうと、受託者を次男にした場合、次男が犬の世話をせず、財産を使ってしまう可能性があるからです。

別に、次男を疑っているわけでもありませんが、こういった仕組みを作ることで、父親が安心して託すことができるということです。

その他

信託口口座開設は必要か?

私たちが家族信託契約書を作成した時は、銀行のリーガルチェック※を受けるとともに、公証人のチェックも受けます。

順番としては銀行の信託口口座を開設するためのチェックを先に受けて、その後公証人のチェックを受けます。ところが、その順番通りに行わなわず、先に公証人の公正証書作ってから、銀行の信託口口座を作ろうとして、それが認められなかったため、訴えられた裁判例があります。

令和3年9月17日東京地裁判決です。

私たちは、依頼者に対する説明義務及び信義誠実義務があります。それを怠った事例です。

多くの専門職が、金融機関の信託口口座を作らず、家族信託契約を締結していると聞きますが、確かに不動産だけであれば、銀行口座は必要ないように思えるので、銀行が必要ないなら、公正証書も必要なく、私文書作成で、そのまま登記手続きを行っているとも聞きます。

そうなると、誰のチェックも受けずに信託契約書を作成して、それで委託者に高額な手数料を得ている可能性があるのです。

私は、金融機関のリーガルチェックと公証人のリーガルチェックを受けた信託契約書を作成するべきだと思っています。

銀行の信託口口座には多くのハードルがあり、財産の少ない方にとっては、口座開設が無料の金融機関は選べませんが、それでも最近ではネット銀行が参入してきて、税込み55,000円で口座開設ができるようになりました。

お客様に誠実に説明して、誤解のないようにしなければなりません。

【用語説明】

※リーガルチェックとは、お客様との間で交わした契約書について、法的な問題点がないかどうかや、

お客様に不利益な条項が含まれていないか、契約目的に合致しているかなどをチェックすることをいいます。

Q農地を信託できるか?

チェックする項目は2つ。

❶農業業同組合が信託契約の当事者となっているか?

❷農地法3条の許可要件を充足するか?

農地の信託は、原則として認められていません。

制度的には、農地信託事業が認めれれているのですが、受託者が農業協同組合に限定されています。

農業委員会は、信託の引受けにより、所有権、地上権、永小作権、質権、使用貸借による権利、賃貸権若しくはその他の使用及び収益を目的とする権利が取得される場合、原則として農地法3条許可をすることはできません。(農地3②三)

例外的に、組合員から信託を受けて行う農業経営事業を行う農業協同組合は、農地信託を引き受けることができます。

農地を信託財産とする信託契約を考えている場合、農業協同組合が受託者となることが必要になります。

02

当事務所が提供する基礎知識

Basic Knowledge

-

遺言とは

■遺言とは遺言とは、被相続人(亡くなった方)が最終的に意思表示をする手段をいいます。意思表示の具体的内容として […]

-

公正証書遺言書作成支...

相続と終活の相談室 オフィスなかいえでは、公正証書遺言書の作成支援についてご依頼を承っております。公正証書遺言 […]

-

家族信託のための手順

■家族信託の流れ家族信託は、委託者(財産を預ける人)と受託者(財産を預かって管理する人)の間での信託契約によっ […]

-

遺産分割協議書作成

■遺産分割協議書とは被相続人がお亡くなりになったのち、被相続人の遺産の相続の仕方について相続人全員が話し合うこ […]

-

公正証書遺言の効力|...

■公正証書はどんなときに無効?公正証書遺言は、自筆証書遺言や秘密証書遺言といった他の遺言方式と比較すると、公証 […]

-

公正証書遺言

■公正証書遺言とは公正証書遺言とは、公証役場の公証人から作成してもらう遺言書のことをいいます。公正証書遺言の作 […]

03

よく検索されるキーワード

Search Keyword

04

資格者紹介

Staff

行政書士・家族信託専門士・生前整理診断士中家 好洋(なかいえ よしひろ)

大切な人を守る「遺言」について、専門の行政書士がサポートします

ご本人、ご家族のご意向を丁寧にお伺いしながらワンストップでサポートし、それぞれに合った終活や相続に関するサポートを提供しています。

笑顔で過ごせるために、安心できる遺言書の書き方はもちろん、終活に関わる小さな悩みからお話を伺います。

- 所属団体

-

- 千葉県行政書士会

05

事務所概要

Office Overview

| 事務所名 | 相続と終活の相談室 |

|---|---|

| 行政書士 | 中家 好洋(なかいえ よしひろ) |

| 所属 | 千葉県行政書士会 |

| 所在地 | 〒270-1350 千葉県印西市中央北1-3-3 CNCビル1階 |

| TEL/FAX | TEL:0120-47-3307 / FAX:0476-37-4188 |

| 営業時間 |

平日 :8:30~18:00 土曜日:8:30~15:00 (事前予約で時間外対応可能です) |

| 定休日 | 日・祝日 (事前予約で休日対応可能です) |

| アクセス | 千葉ニュータウン中央駅北口から470m、徒歩6分 |

06

コラム

Column